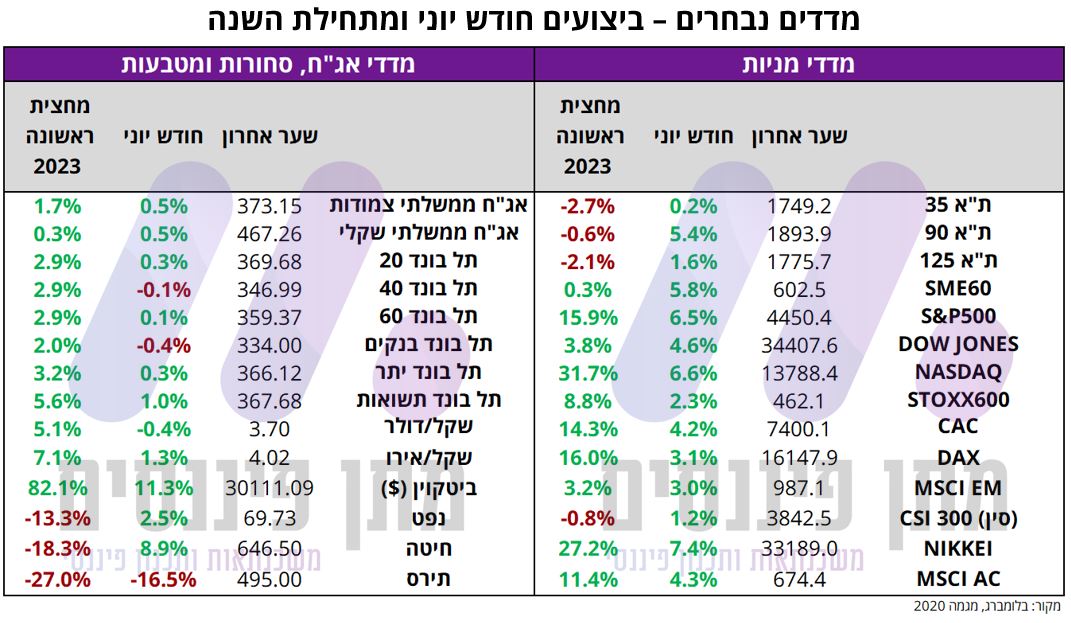

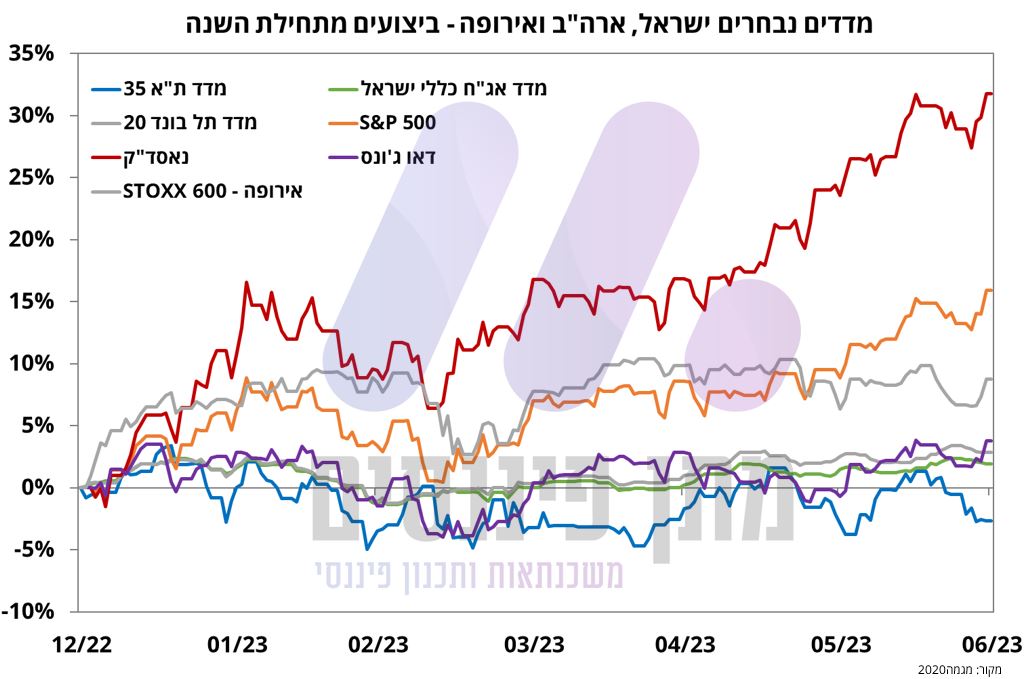

בארה"ב, למרות כל התחזיות הפסימיות ל-2023, ולמרות העלאות הריבית שנמשכו לאורך המחצית הראשונה של 2023, שוקי המניות רשמו ביצועים מרשימים כאשר מדד הנאסד"ק (טכנולוגיה) סיים את המחצית הראשונה עם תשואה של 31.7%, ובכך מציין את המחצית הראשונה הטובה ביותר מאז 1983. מדד ה-S&P500 רשם עלייה של 15.9% ומדד הדאו-ג'ונס עם עלייה של 3.8%. הסיבה לביצועים הטובים – נרטיב ה-AI שהזניק את מניות הטכנולוגיה והמדיה מתחילת השנה. כמו כן, המשך הנזילות בבנקים המסחריים בארה"ב, לצד הפתעות בנתונים הכלכליים תרמו גם הם לביצועים הטובים.

בכל הנוגע לאינפלציה, בסוף השבוע קיבלנו את מדד המחירים לצרכן המועדף על הפד (PCE) לחודש מאי שהמשיך במגמת ירידה, אם כי נתוני הליבה ממשיכים לאותת על אינפלציה "דביקה". קצב הגידול השנתי של האינפלציה הכללית ירד ל-3.8%, אך אינפלציית הליבה ירדה מעט והשלימה עלייה שנתית של 4.6%.

בישראל, הסיפור שונה לחלוטין עם ביצועי חסר משמעותיים של שוקי המניות, וזאת בעקבות הרפורמה המשפטית שהובילה לעלייה בפרמיית הסיכון כפי שמשתקף באופן ברור משוק המט"ח.

מה עשו המוצרים הפנסיונים בחודש יוני מתחילת השנה ?

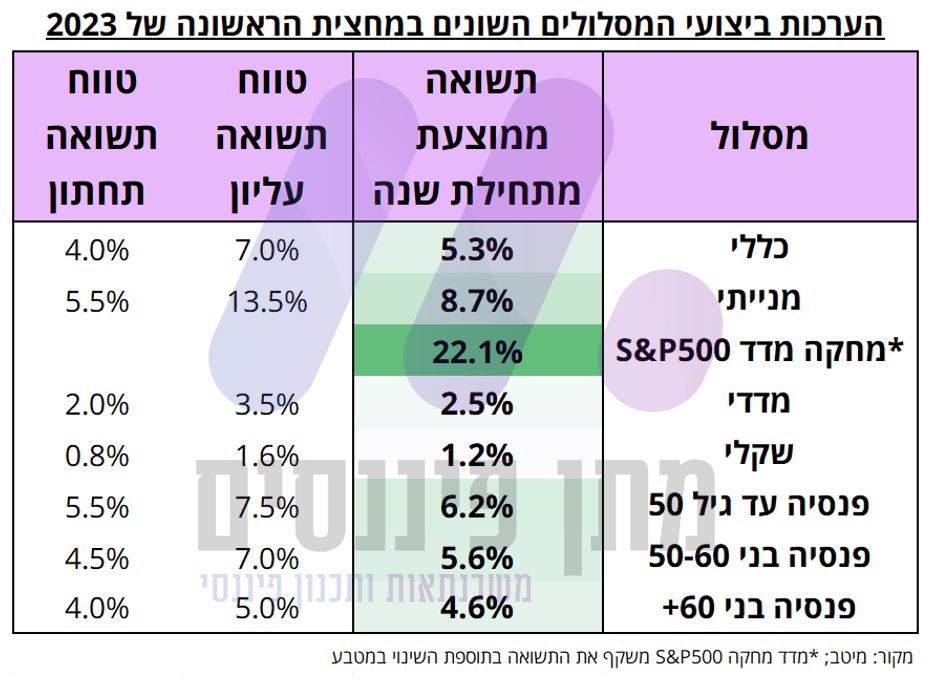

כמידי חודש, מיטב מספקים צפי לביצועים במהלך החודש החולף עד שיתפרסמו הנתונים הרשמיים. על פי הנתונים, המוצרים הפנסיונים הניבו תשואות חיוביות במהלך חודש יוני – מסלול כללי עם תשואה ממוצעת של כ-1.7% (עם טווחים של 1.3%-2.0% בביצועים של הגופים השונים). על פי חישוב שערכנו, מסלול מנייתי צפוי להניב בממוצע תשואה של כ-3.5%, ואילו מסלול מחקה מדד S&P500 צפוי לספק תשואה ממוצעת של כ-6.0% (!). במהלך המחצית הראשונה של 2023, התשואה הממוצעת במסלול מנייתי צפויה להגיע לכ-8.7%, במסלול כללי כ-5.3% ובמסלול מחקה מדד S&P500 תשואה של כ-22%, כאשר הפיחות בשקל מתחילת השנה הסתכם בכ-5.4% ותרם לעלייה זו.

למי ששואל את עצמו מדוע מסלול מנייתי עם ביצועי חסר כל כך משמעותיים ביחס למדד הדגל האמריקאי, הסיבה המרכזית לכך היא שוקי המניות בישראל שמכבידים על התשואות מתחילת השנה.

על פי נתונים, במסלול מנייתי, החשיפה הממוצעת לשוק הישראלי עומדת על כ-25% (עם טווחים של 15%-37% בין הגופים השונים). במהלך המחצית הראשונה של 2023, ישראל הציגה ביצועי חסר משמעותיים לאור הרפורמה המשפטית שהובילה לאי וודאות גבוהה וסיימה את המחצית הראשונה בתשואה שלילית. למי ששואל את עצמו מה המצב במסלולים הכלליים, שם החשיפה לשוק הישראלי גבוהה יותר ועומדת בממוצע על כ-50%, כך שביצועי החסר מכבידים עוד יותר על מסלולים אלו, לצד משקל גבוה יותר באגרות החוב שעלו בשיעורים נמוכים מאוד מתחילת השנה.

מעוניינים לדעת מה קורה עם הכסף שלכם בחסכונות השונים? באיזה גוף הם מושקעים ומהם דמי הניהול שאתם משלמים? מוזמנים לפנות אלינו.

שתהיה לכולנו מחצית שנייה מוצלחת (: