חודש מאי נגמר, ואוטוטו מסכמים את מחצית השנה הראשונה של 2023, שבינתיים הוכיחה את עצמה מעבר לכל הציפיות.

בארה"ב, הימים האחרונים של חודש מאי מחקו את רוב העליות של חודש מאי, למרות שהשווקים עדיין סיימו את החודש בעליות, בפרט מדד הטכנולוגיה (נאסד"ק). את החודש האחרון ניתן להגדיר כחודש בו נרטיב ה-AI הזניק את מניות הטכנולוגיה והמדיה, אך במקביל שאר הענפים המשיכו לסבול מביצועים חלשים. בישראל, נרשמה מגמה מעורבת כשמצד אחד במדדי ת"א 35 ו-125 נרשמה ירידה בעוד ת"א 90 רשם עלייה. באגרות החוב הממשלתיות והקונצרניות נרשמו עליות שערים, מה שתרם יותר למסלולים הכללים בקופות השונות (חשיפה גבוהה יותר לאגרות חוב). הגורם המרכזי שתרם לביצועים החיוביים בקופות הגמל, השתלמות ופנסיה היה המטבע. במהלך חודש מאי השקל פוחת ב-2.0% מול הדולר, מה שתרם לאחזקות המט"חיות של הקופות השונות.

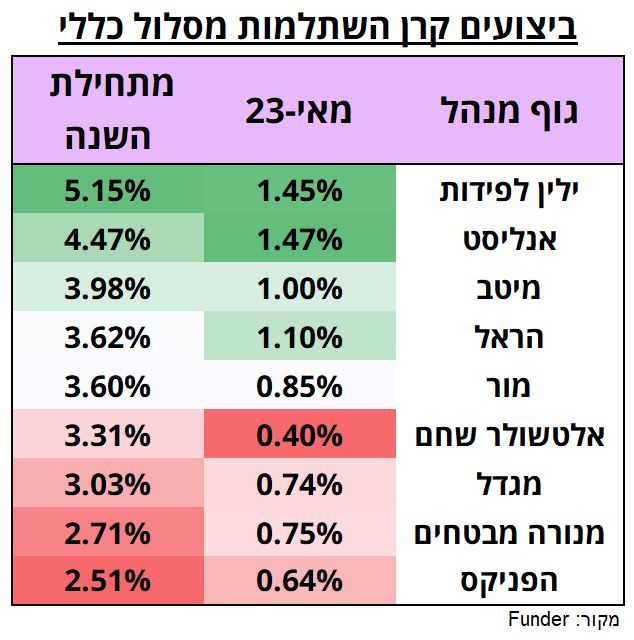

כפי שניתן לראות בטבלה המצורפת – אנליסט וילין לפידות מובילים בביצועים מתחילת השנה, וזאת לאור המשקל הנמוך בנכסים הלא סחירים.

שואלים את עצמכם מה זה נכסים בלתי סחירים?

מדובר בהשקעות מחוץ לבורסה, כמו השקעות בנדל"ן, קרנות הון סיכון, השקעה בחברות הייטק, תשתיות, מתן אשראי ועוד…לעומת זאת, נכסים סחירים זה אותם הנכסים שנסחרים בבורסה (מניות, אגרות חוב וכו'). כידוע, בשנת 2023 סקטור הייטק וענף הנדל"ן נחלשו משמעותית בהשוואה לשנה שעברה וזאת על רקע העלאות הריבית. לרוב, נכסים בלתי סחירים פחות תנודתיים בהשוואה לנכסים הסחירים (אלה שנסחרים בבורסה) ומספקים יציבות בתיק, מה שמאזן את התיק בתקופות של ירידות שערים. לכן, במהלך 2022, מי שהיה מוטה יותר לאפיק הלא סחיר, שמר על תשואה יציבה יותר על אף הירידות החדות בשוקי המניות ואגרות החוב (הסחירים). במילים אחרות, ככל שגוף השקעות היה חשוף יותר להשקעות לא סחירות, כך באופן יחסי הירידה בסיכום 2022 הייתה מתונה יותר.

בעוד שהאפיק הסחיר משתנה בכל רגע במהלך מסחר, באפיק הלא סחיר מבצעים שערוך לעיתים רחוקות יותר (לרוב מדי רבעון), כאשר חלק מהנכסים (סטרטאפים ונדל"ן) משוערכים אף לעיתים רחוקות יותר. כיום, התמחור של החלק הלא סחיר הוא לאו דווקא התמחור שמשקף את התמונה האמיתית, ועשוי להתעדכן כלפי מטה. יתרה מזאת, ניתן לומר כי מדובר ב"אשליה" מכיוון שהעולם הלא סחיר כבר במהלך 2022 (ועם תחילת 2023) מציג את המחירים ששערכו להם בכלל בשנת 2021.

בסביבת ריבית אפסית, אין ספק שנכסים לא סחירים היוו אלטרנטיבה טובה עם תנודתיות נמוכה מאוד לצד תשואות של כ-6-8% לרוב, אך כיום הנכסים הסחירים בעולם אגרות החוב בדירוגים גבוהים מניבים תשואות שלא ראינו מספר שנים לצד נזילות מלאה.

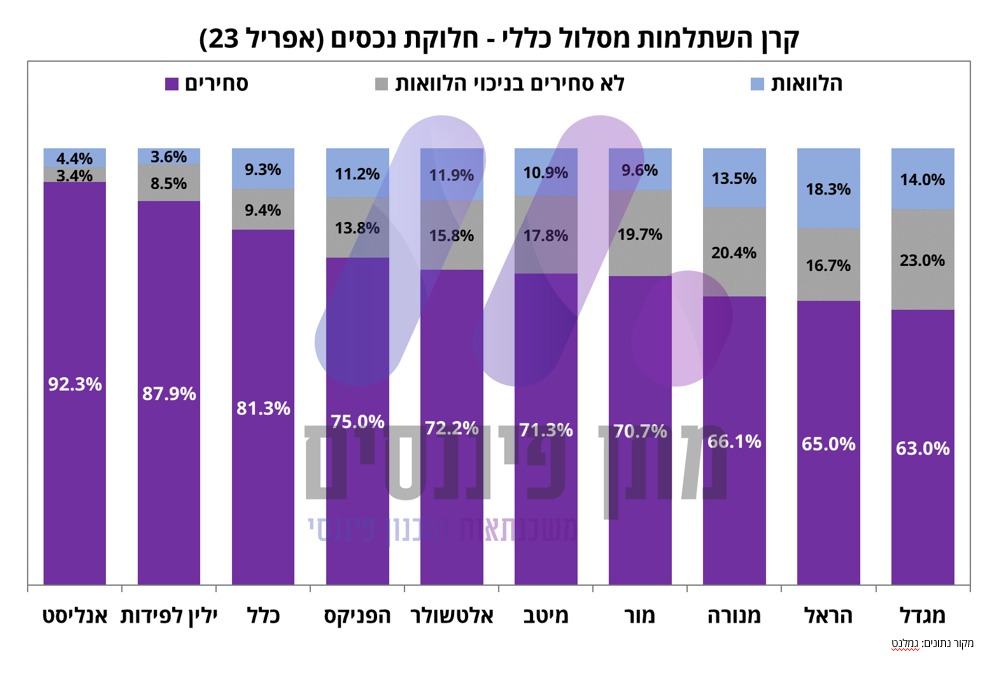

כפי שניתן בתרשים מטה, אנליסט וילין לפידות עם המשקל הנמוך ביותר בחלק הלא סחיר, ובהתאם לכך אנו רואים את ההשפעה על הביצועים מתחילת השנה. כל עוד השוק ימשיך ויעלה, כך סביר להניח כי אנליסט וילין לפידות ימשיכו להציג ביצועים עודפים על הקופות האחרות.