עליית הריבית במהלך השנה האחרונה הובילה את המשקיעים לקרנות כספיות שקליות, וכעת לאור הפיחות החד בשקל, לקוחות מחפשים את הדרך להיצמד לדולר ומכאן עולות עוד ועוד שאלות בכל הנוגע לקרן כספית דולרית. לפני שנפרט על קרן כספית דולרית, חשוב להבין מה קורה בימים אלה בשוק המט"ח.

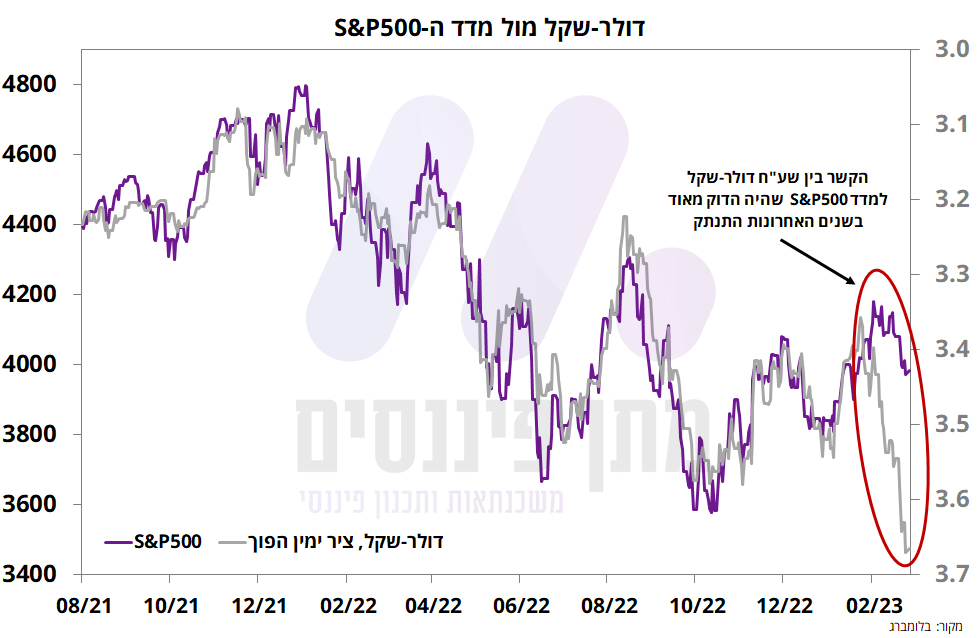

החשש בקרב המשקיעים מהשפעת הרפורמה המשפטית על הכלכלה הישראלית משתקף באופן ברור מתחילת השנה בשוק המט"ח שהתנתק לחלוטין מהקורלציות היפות שהיו לו עם שוק המניות האמריקאי כפי שניתן לראות בתרשים מטה. האם זה יימשך? לאף אחד מאתנו אין באמת אפשרות להעריך איך (ומתי) יסתיימו הדברים בגזרה הפוליטית, אך בינתיים נראה כי הלחץ על המטבע נמשך.

כספית צמודה לדולר ונקובה בדולר

הקרנות הכספיות הדולריות מתחלקות ל-2 סוגים – קרנות כספיות שצמודות לדולר ("קרנות דולריות שקליות"), וקרנות כספיות נקובות בדולר. ההבדל בין הקרנות הוא שקרן כספית נקובה בדולר רלוונטית ללקוחות שיש להם דולרים בחשבון, ומעוניינים לבצע את הרכישה בדולרים. לעומת זאת, את הקרן הכספית שצמודה לדולר אנו קונים בשקלים, ולמעשה אנו חשופים לשינויים במטבע, או במילים אחרות צמודים לדולר. העובדה שרובנו מחזיקים שקלים ולא דולרים מובילה את הלקוחות לקרנות הכספיות שצמודות לדולר, ועל פי מקורות שונים זה אכן מה שקורה בימים אלו.

במילים פשוטות יותר – קרן כספית נקובה דולר רוכשים בדולרים ובכך נהנים מהריבית בלבד (התשואה), בעוד קרן כספית צמודה לדולר רוכשים בשקלים ועל כן נהנים מאותה ריבית (התשואה) בתוספת השינוי במטבע, שיכול להיות לטובתנו או לרעתנו.

הרכב קרן כספית דולרית

שני סוגי הקרנות שצוינו לעיל (צמודה לדולר ונקובה בדולר) חשופות לאותם נכסים פחות או יותר – אגרות חוב קצרות מועד של ממשלת ארה"ב (Treasury Bills), אגרות חוב שהונפקו על ידי מדינות, אגרות חוב קונצרניות בדירוג גבוה ומעט פיקדונות. המח"מ (משך חיים ממוצע) לכלל הנכסים בקרן מוגבל לעד 90 יום. בימים אלה הריבית על פיקדונות ותשואות האג"ח בארה"ב עומדות על כ-5.0%. באופן כללי, התשואה הצפויה בקרן כספית היא סביב ריבית הבנק המרכזי (כולל הציפיות קדימה שמגולמת בנכסים השונים שכלולים בקרן).

מיסוי בקרן כספית דולרית

תשלום מס רווחי הון בישראל (25%) יהיה תמיד שקלי, ולכן יעשה על התשואה בגין השינוי בנכסי הקרן בלבד, ללא השינוי במטבע. נניח והתשואה הכוללת בקרן כספית צמודה לדולר במהלך השנה האחרונה היא 10%, כאשר 6.0% כתוצאה מעלייה בנכסי הקרן וכ-4.0% נוספים כתוצאה מהתחזקות בדולר מול השקל. במצב זה, תשלום המס יהיה 25% על ה-6.0%.

כאמור, קיימת גם קרן כספית נקובה בדולר – במקרה שלה, לוקחים את השינוי בנכסי הקרן (שכוללים כבר את השינוי בדולר), ממירים לשקלים, מנטרלים את עליית הדולר במהלך תקופת ההחזקה, וכך גובים את תשלום המס על הרווח מעליית הנכסים בלבד (25%).

עמלות

בדומה לקרן כספית שקלית, בקרן כספית דולרית אין דמי משמרת בבנק ואין עמלת קנייה או מכירה, כך שדמי ניהול נעים סביב ה-0.15% ועד 0.70%, כשבגדול רובן הגדול סביב ה-0.25%. למי ששאל את עצמו למה לא לרכוש אגרות חוב קצרות של ממשלת ארה"ב שנסחרות בימים אלה סביב ה-5.0%, התשובה – עלויות גבוהות ביחס לקרן הכספית, בפרט עמלת קנייה ומכירה. בנוסף, אין דמי משמרת בקרן כספית דולרית.

בחירת ורכישת קרן כספית

קרן כספית היא בסופו של יום קרן נאמנות – מוצר שנסחר בשוק ההון. כלומר הרכישה מתבצעת בדומה לרכישת קרן נאמנות, מנייה, או כל נייר ערך אחר. באתר Funder ניתן לראות את הקרנות הכספיות השונות – מומלץ לבחור את זאת שמי הניהול שלה מינימליים. לאחר שבחרתם, כנסו לדף הקרן ותעתיקו את מספר הקרן אל חשבון המסחר שלכם.

מניח שחלקכם שאלתם את עצמכם מה הסיבה לתשואה הגבוהה בשנה האחרונה בקרן הכספית הדולרית. במהלך 2022 הדולר התחזק מול השקל בכ-13.4%, מה שתרם לרוב העלייה בקרן.

בשורה התחתונה, כל מי שמחפש להנות מהיתרונות של קרן כספית בתוספת חשיפה לשינוי במטבע (דולר-שקל), קרן כספית דולרית יכולה להיות הכתובת. כאמור, כל עוד אי השקט בשוק המקומי נמשך בכל הנוגע לעניינים הפוליטיים, הלחץ על המטבע יימשך, אך אין לאף אחד באמת אפשרות להעריך מה יסתיים בגזרה הפוליטית וכפועל יוצא מה יקרה למטבע. ככל שאתם מעוניינים בחשיפה לשינוי בדולר – קרן כספית דולרית יכולה להוות פתרון עבורכם.