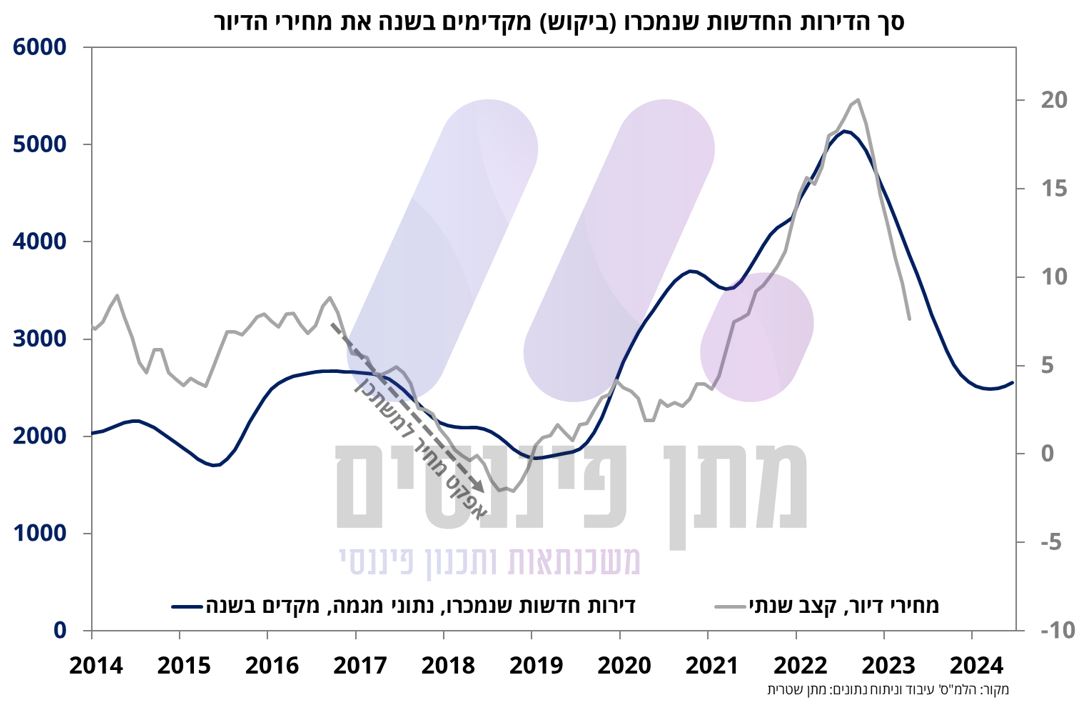

לאחר זינוק חד במחירי הדיור במהלך השנים האחרונות ובפרט מאז היציאה ממשבר הקורונה, אנו עדים לשינוי מגמה במהלך החודשים האחרונים וזאת על רקע האטה חדה בעסקאות בשוק הנדל"ן למגורים שהגיעה בעקבות עליית הריבית רגע לפני המחצית השנייה של 2022. במהלך שנת 2020, מחירי הדיור רשמו עלייה של 4.0%, ב-2021 עלייה של 13.1% וב-2022 עלייה של 14.7%, כך שבמצטבר מחירי הדיור רשמו עלייה של כ-30% בתוך 3 שנים.

הגורם המרכזי שתמך בעלייה החדה הוא הריבית על המשכנתאות שהגיעה לשפל היסטורי, אך מעבר לכך, היו גורמים נוספים שדחפו לעלייה בביקוש כמו הפחתת מס הרכישה על דירה שנייה (מ-8% ל-5%), פריחת ענף ההייטק ועודף הביקוש שמלווה אותנו כבר זמן רב. כעת, כל אותם גורמים מכבידים על צד הביקוש במהלך השנה האחרונה.

על פי נתוני הלמ"ס שפורסמו אמש, בסיכום המחצית הראשונה של 2024 נרכשו כ-14.7 אלף דירות חדשות בהשוואה לכ-24.3 אלף בתקופה המקבילה אשתקד, ירידה של כ-40%. בשוק המשכנתאות, הספקנו לקבל כבר את נתוני חודש יולי שממשיכים לאותת על חולשה, ובמצטבר בחודשים ינואר-יולי נטלו משכנתאות בהיקף של כ-42.9 מיליארד שקל בהשוואה לכ-79 מיליארד בתקופה המקבילה אשתקד, ירידה של כ-45.7%.

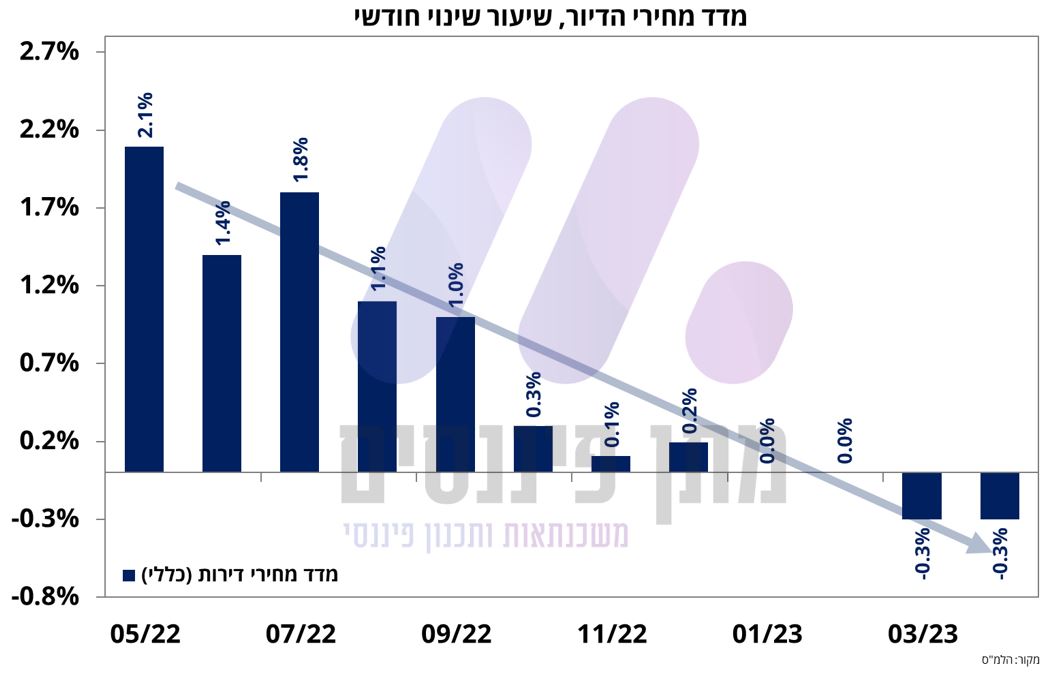

בכל הנוגע למחירי הדיור, כאמור במהלך החודשים האחרונים אנו עדים לשינוי כיוון עם האטה חדה בעסקאות, שהובילה לעצירה בעליית המחירים ועם תחילת 2023 לירידת מחירים, בפרט בדירות חדשות (בניכוי מחיר למשתכן). בחודשים ינואר-אפריל 2023, מחירי הדיור רשמו ירידה של כ-0.60% במצטבר, ומחירי דירות חדשות בניכוי מחיר למשתכן רשמו ירידה של 1.6%. אגב, מחירי הדירות החדשות החלו לשנות כיוון מוקדם יותר, כבר בספטמבר 2022, ומאז ועד אפריל 2023, רשמו ירידה מצטברת של כ-7.2%.

יש לציין כי בפועל מחירי הדירות החדשות רשמו ככל הנראה ירידה גדולה יותר, שבאה לידי ביטוי בעיקר במבצעים והטבות לרוכשים מצד הקבלנים. צריך לזכור כי בעוד שבעלי דירות יד שנייה אינם "לחוצים" למכור את דירתם, לקבלנים יש צורך תזרימי כדי לעמוד בהתחייבויות. אחת ההשערות לכך שהקבלנים מעדיפים לנקוט במבצעים ולאו דווקא ירידה גדולה יותר במחיר היא מהחשש שהבנקים יידרשו להגדיל את הערבויות עבור ההלוואות שנתנו.

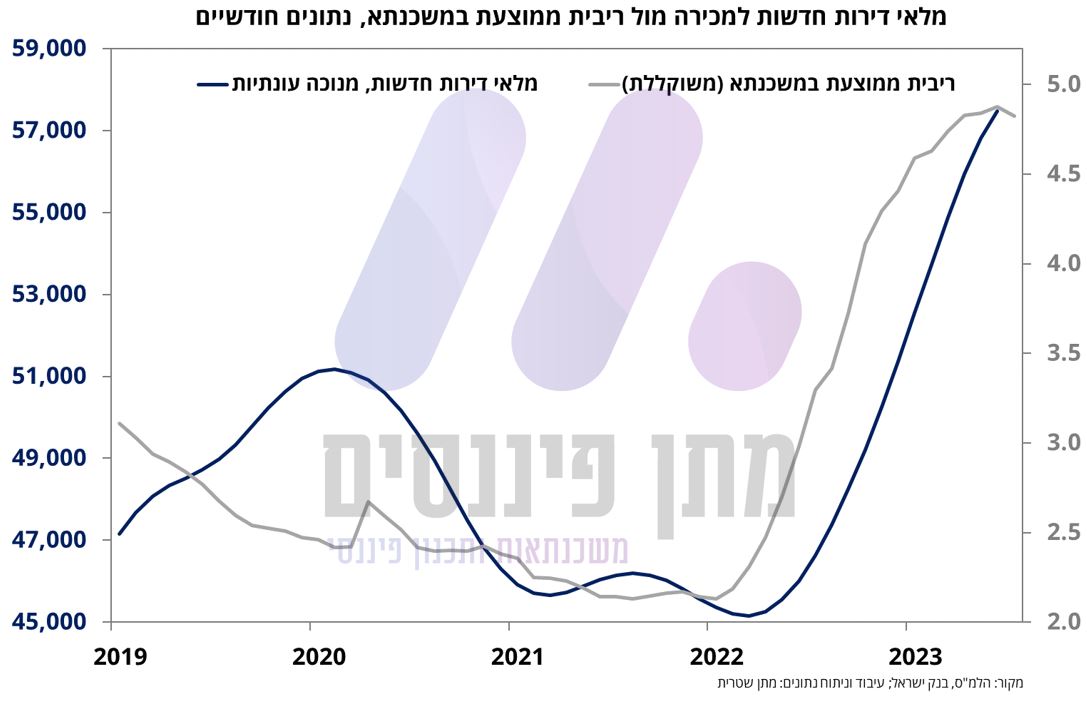

כאמור, בשנה שעברה התהפכו היוצרות עם תחילת עליית הריבית שהובילה לחולשה בצד הביקוש וכפועל יוצא להיצע גדול יותר של דירות בישראל, כזה שלא נראה הרבה מאוד שנים. על פי הנתונים, מלאי הדירות החדשות עומד על כ-57 אלף יחידות, המספר הגבוה ביותר בסדרת הנתונים שהחלה להימדד מאז 2019. כמו כן, בסקירות החודשיות של משרד האוצר דיווחו לאחרונה על כ-20 אלף דירות למכירה אצל משפרי הדיור, כך שבמצטבר ניתן להעריך כי מלאי הדירות בישראל מסתכם היום בכ-80 אלף יחידות.

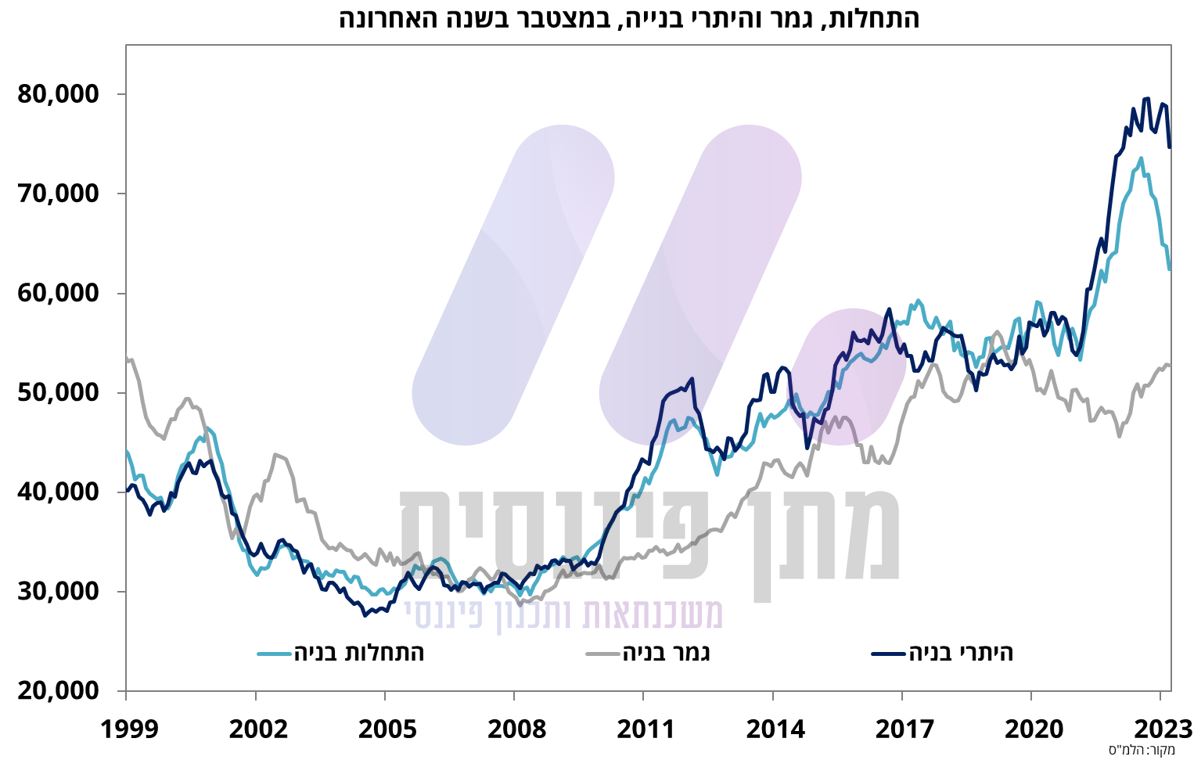

בחודשים האחרונים היינו עדים לכותרות רבות על כך שהתחלות הבנייה צנחו. בפועל, התחלות הבנייה נמצאות עדיין במספר גבוה יחסית לעבר, אך המגמה ברורה והדרך למטה סלולה שכן לקבלנים אין כדאיות לבנות בתנאי שוק שכאלה. היקף גמר הבנייה בישראל עדיין נמוך ביחס לצרכי הדיור השנתיים של המשק שמוערכים בכ-60 אלף דירות בשנה, אך בהסתמך על הקשר ארוך הטווח שבין התחלות הבנייה וגמר הבנייה, אנו מצפים שגמר הבנייה בישראל יעלה במבט שנה קדימה לכיוון ה-60 אלף, ובמבט רחוק יותר ישנו כיוון בחזרה מטה על רקע האטה בהתחלות הבנייה.

ההאטה שחלה בהתחלות הבנייה בולטת לא רק ביחס לשיא שראינו עם תחילת 2022, אלא בעיקר ביחס להיתרי הבנייה שהונפקו. כפי שניתן לראות בתרשים מטה, היתרי הבנייה והתחלות הבנייה הולכים יד ביד, כאשר בראייה היסטורית, הנתונים מלמדים על כך שהיתרי הבנייה מקדימים ברבעון אחד את התחלות הבנייה. במהלך השנה האחרונה, אנו עדים לפער חריג שהולך ומתעצם בין היתרי הבנייה להתחלות הבנייה, מה שמאותת על כך שקבלנים לא מתחילים לבנות לאחר קבלת ההיתר. פער זה עשוי להעיד על הקושי בהשגת המימון שנדרש לבנייה על רקע הידוק תנאי האשראי. עם זאת, במוקדם או במאוחר סביר להניח שהיתרי הבנייה יתורגמו להתחלות בנייה.

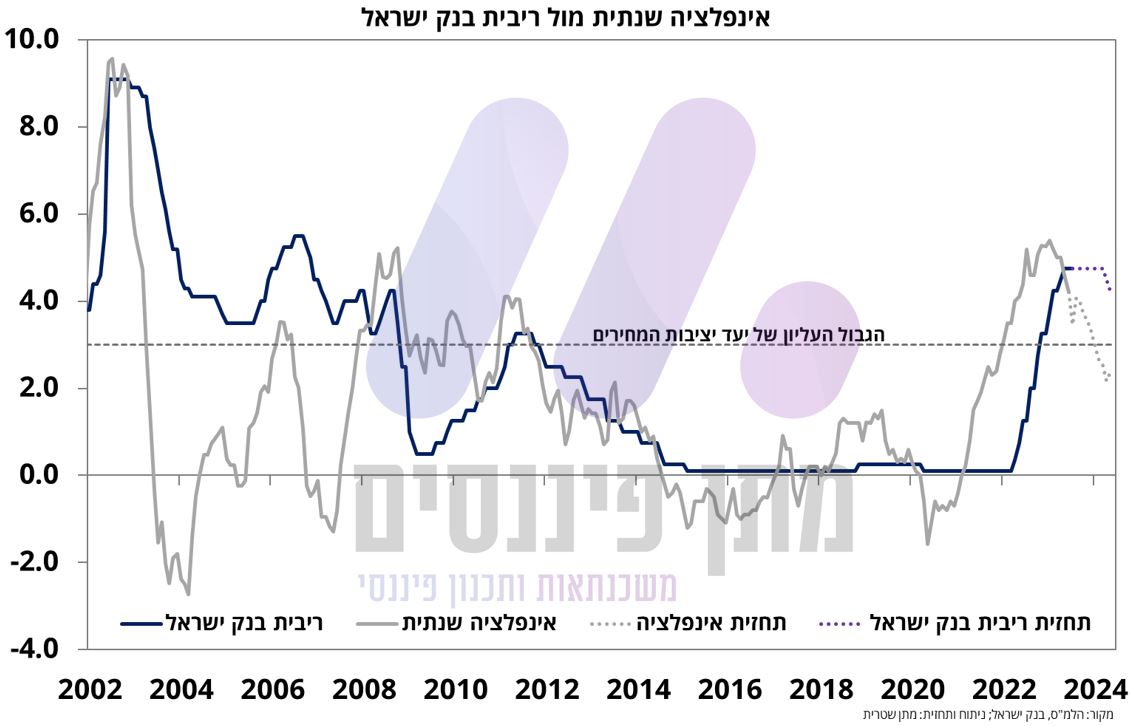

מצד אחד, העלייה בצד ההיצע יחד עם חולשה בצד הביקוש צפויים לתמוך בהמשך ירידת מחירים במבט שנה קדימה, אך מצד שני, גוברים הערכות כי בנק ישראל יתחיל להפחית את הריבית לקראת סוף המחצית הראשונה של 2024, כפי שמתומחר גם בשוק הריביות ושוק אגרות החוב בישראל. כמובן שתחזית זו עשויה להשתנות בכל רגע נתון, בפרט על רקע המטבע המאוד תנודתי בחודשים האחרונים שמפעיל לחצים אינפלציוניים.

במבט עמוק יותר ל-2024-2025, עולים סימני שאלה רבים בנוגע לצד ההיצע, שכן לאחרונה חלה עלייה חדה בשיעור מכרזי הקרקעות של רמ"י שנכשלים. בבנק ישראל מעריכים כי הסיבה לעלייה החדה בשיעור המרכזים שאינם נסגרים היא בשל מחירי המינימום הגבוהים שקובעת רמ"י, שככל הנראה לא לוקחים בחשבון את השינוי בתנאי השוק של הקבלנים. ככל ומגמת הכישלון במכרזים תימשך, כך התחלות הבנייה ימשיכו במגמת ירידה במבט רחוק יותר, ויובילו לירידה בצד ההיצע לצד עלייה מחודשת בצד הביקוש עם הפחתות הריבית הצפויות, מה שעשוי להוביל ללחצים מחודשים לעליית מחירים.

שורה תחתונה, אנו מעריכים כי במבט שנה קדימה נמשיך לראות ירידת מחירים, שצפויה להסתכם בכ-5%-10%. במבט רחוק יותר, סוף 2024 – תחילת 2025, אנו מעריכים כי דינאמיקת הביקוש וההיצע כפי שתואר לעיל תתמוך בשינוי מגמה כך שהמחירים יחזרו לטפס בהתאם למגמה ארוכת הטווח.