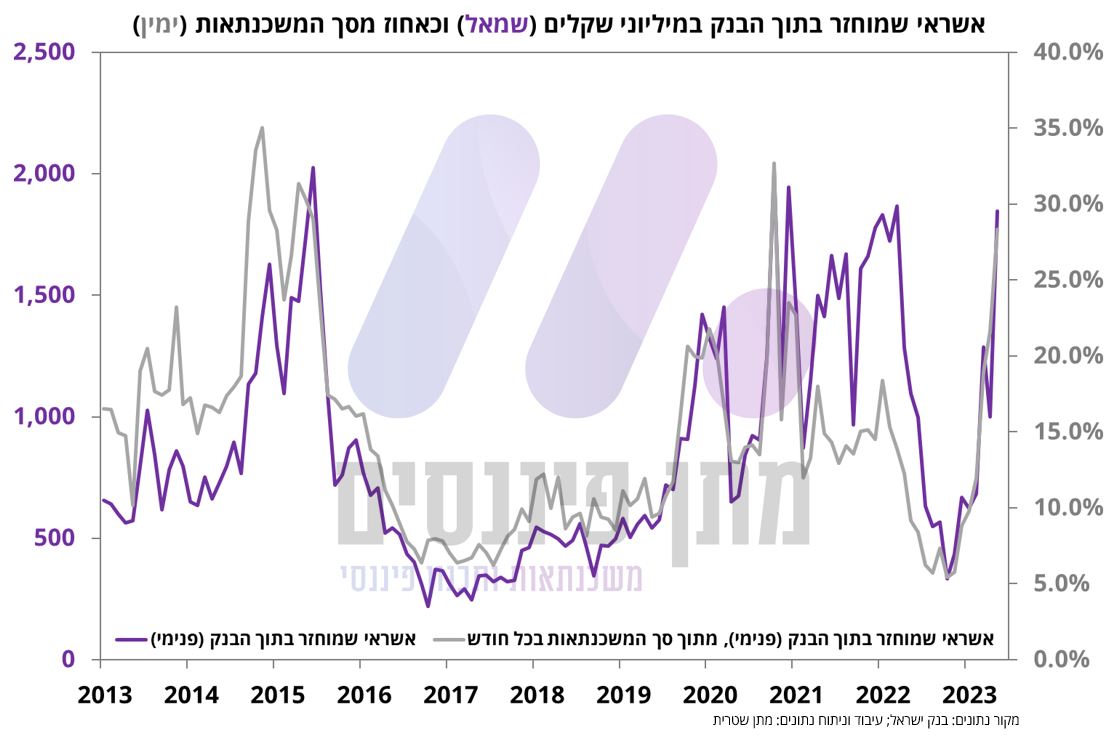

עליית ריבית בנק ישראל במהלך השנה האחרונה מרמה של 0.1% לרמה של 4.75% (נכון לסוף יוני) הובילה לזינוק בתשלום המשכנתא החודשי, ובחודשים האחרונים אנו עדים לעלייה חדה במחזורי המשכנתאות, כשעל פי נתוני חודשי מאי (בנק ישראל), סך כל המחזורים במהלך חודש מאי הסתכמו בכ-1.8 מיליארד שקל בהמשך ל-1.0 מיליארד באפריל וכ-1.3 מיליארד בחודש מרץ. בהסתכלות על סך המחזורים מתוך סך היקף המשכנתאות (משקל המחזורים) הגענו לשיעור של כ-28.3%, הגבוה ביותר מאז סוף 2020 כפי שניתן לראות בתרשים מטה.

ההבדל בין סוף 2020 להיום, זאת הסיבה למחזורים – בעוד שבסוף 2020 הגידול במחזורים הגיע בכדי לשפר את תנאי המשכנתא בעקבות השפל שנרשם בריביות, הסיבה למחזורים היום היא בניסיון למתן את גובה התשלום החודשי באמצעות פריסה ארוכה יותר של יתרת המשכנתא ושינוי מסלול הפריים למסלולים אחרים (בעיקר משתנה לא צמודה) כפי שעולה מנתוני שוק המשכנתאות. נכון לחודש מאי, ממבט על תמהיל משכנתא ממוצעת עולה כי מסלול משתנה לא צמודה מהווה היום כ-15% מסך המשכנתא הממוצעת בעוד שבתקופה המקבילה אשתקד היווה כ-1.7% בלבד. כמו כן, רכיב הפריים מהווה כיום כ-24% מסך המשכנתא הממוצעת בעוד לפני שנה היווה כ-42%.

הירידה בהיקף העסקאות בשוק הנדל"ן וכפועל יוצא בביקוש למשכנתאות, הובילה את הבנקים "להמציא את עצמם מחדש" ולאפשר למחזר רק את מסלול הפריים מבנק לבנק (קבלת משכנתא בדרגה שנייה על הנכס – שאגב, דורשת תהליך מלא מבחינת ניירת בדומה לנטילת משכנתא חדשה), מה שהפך למהלך פופולרי לאחרונה לאור הרמה הגבוהה של ריבית הפריים. על אף הפופולריות בקרב מהלך זה, עולה השאלה עד כמה כדאי לבצע זאת? בניסיון לענות על השאלה, נבין תחילה מה התרחש בשוק במהלך השנה האחרונה על נוטלי המשכנתאות.

על פי נתוני בנק ישראל, רגע לפני העלאות הריבית משכנתא ממוצעת בישראל עמדה על כ-900 אלף שקלים, כאשר רכיב הפריים היווה כ-40%, כלומר סביב ה-350 אלף שקלים, כך שעליית ריבית הפריים מ-1.60% ל-6.25% הובילה לעלייה של כ-900 שקלים בממוצע בהחזר החודשי.

לצורך פשטות ואפשרות למתן את ההחזר החודשי, נניח בנוסף כי מסלול הפריים עמד על כ-25 שנים וכעת קיימת האפשרות לקחת את המסלול ולמחזר אותו למשתנה לא צמודה בבנק אחר עם פריסה ארוכה יותר ל-30 שנים. עזבו את זה שבאופן טבעי פריסה ארוכה יותר ברמת הריביות היום תוביל לתשלומי ריבית גבוהים יותר לאורך חיי המשכנתא, ובמילים אחרות – אין מתנות חינם, אך לא נכנס לרמת העלות הכוללת במקרה שלהלן אלא רק להשוואה במבט שנה קדימה.

הנחות –

- מסלול קיים – פריים עם מרווח של מינוס 0.50%, עם 350 אלף שקלים, ונותרו 25 שנים.

- מסלול למחזור – משתנה לא צמודה עם ריבית של 4.80% (נניח עוגן 3.80% ומרווח של 1.0%), ופריסה ל-30 שנים.

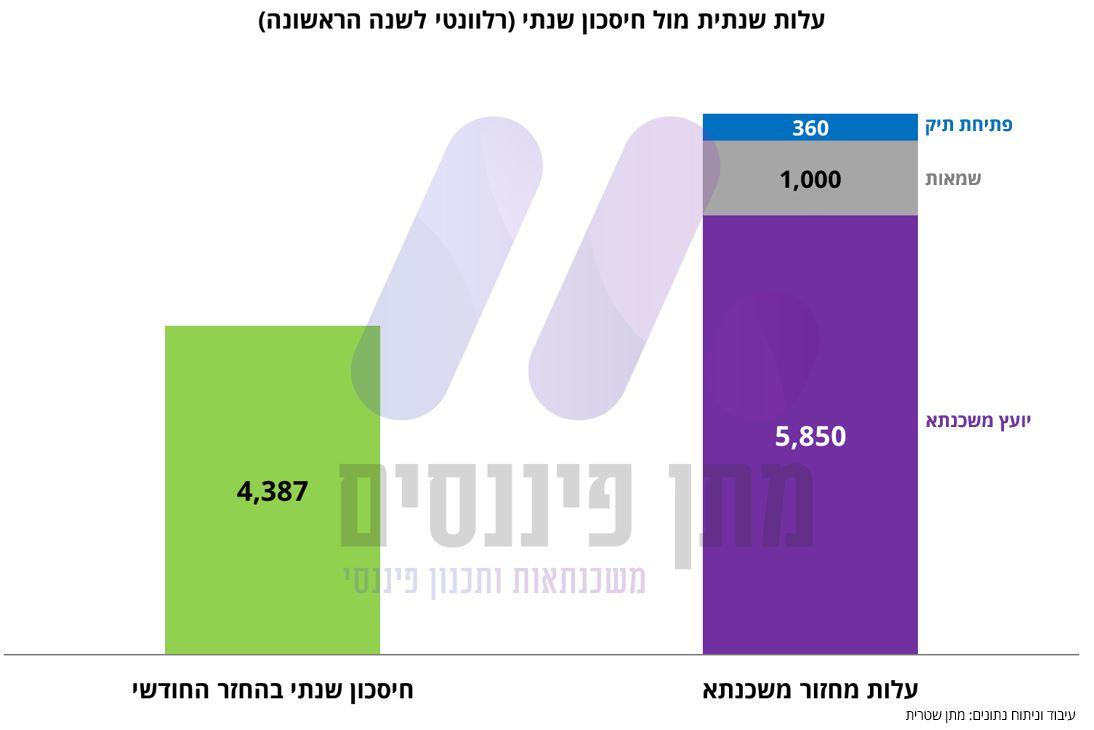

- עלויות מחזור – יועץ משכנתא (5,850 שקלים), שמאות 1,000 שקלים, פתיחת תיק 360 שקלים, כך שהעלות הכוללת לביצוע מהלך זה מסתכמת לפחות בכ-7 אלף שקלים.

מחזור מסלול הפריים למסלול משתנה לא צמודה ופריסה ל-30 שנה יוביל לירידה של כ-350 שקלים בהחזר החודשי. כעת, נסכם את החיסכון והעלות לרמה שנתית תוך כדי בחינה של התנאים במשק (ריבית) בעוד שנה כפי שעולה ממה שמתומחר בשווקים הפיננסים ובקרב החזאים בשוק.

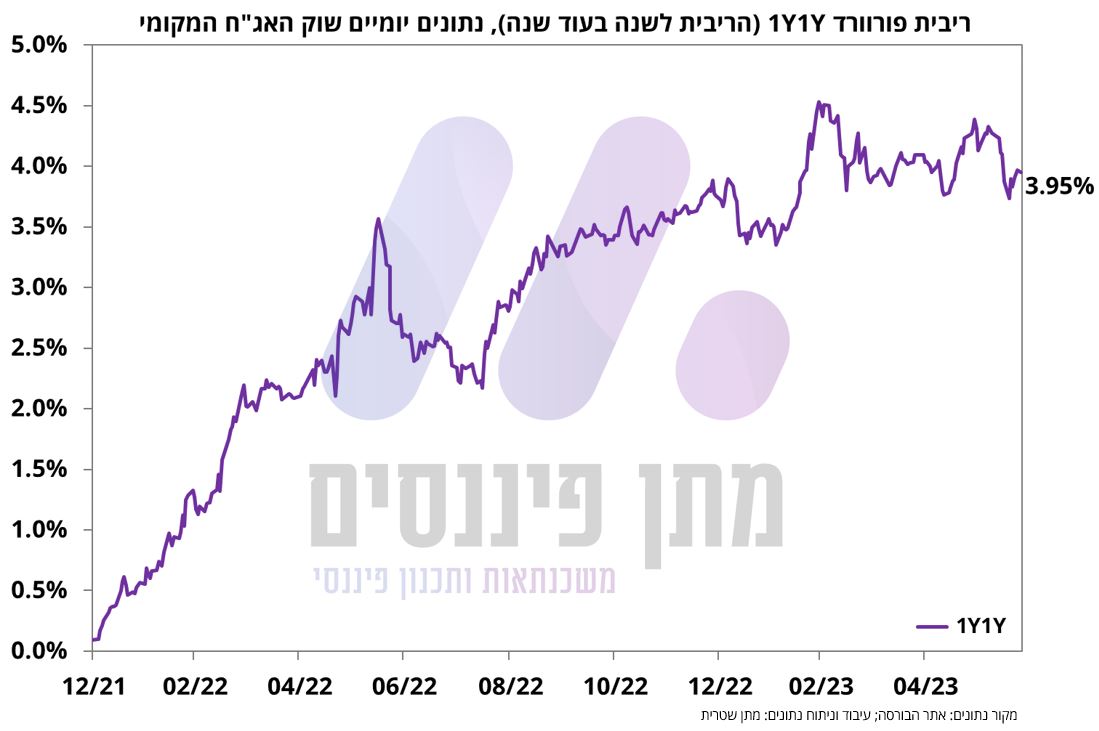

ברמה השנתית, החיסכון מוערך בכ-4 אלף שקלים, בעוד עלויות המחזור עלו על זה. כדי לסבר את האוזן, רק כעבור שנה וחצי החיסכון בהחזר החודשי מתחיל לבוא לידי ביטוי (כלומר מכסה את עלויות המחזור). מכאן, אני שואל את עצמי, מהי רמת הריבית שצפויה בעוד שנה-שנה וחצי ? בהסתמך על מה שמתומחר בשווקים נכון להיום, ריבית בנק ישראל צפויה להגיע עד אז לרמה של 4.0%, כלומר ריבית פריים של 5.50%, ועם המרווח בתרגיל הנוכחי ריבית של 5.0%, כך שהגענו כמעט בחזרה לרמת ריבית בדומה למסלול המשתנה לא צמודה. ככל שהאינפלציה תתמתן, כך הריבית תשנה מסלול מהר יותר.

אגב, מבדיקה שערכנו, מספר החודשים בממוצע מהרגע שריבית בנק ישראל הגיעה לשיאה ועד ששינתה כיוון בחזרה עומד על 6 חודשים. אציין כי קיימת אי וודאות סביב המטבע שתורם ללחצים האינפלציוניים לאור העניינים הפוליטיים (רפורמה), אך אין לי שום יתרון יחסי בעניינים פוליטיים ולכן אני נצמד לתרחיש הבסיס בו האינפלציה תתמתן וריבית בנק ישראל אכן תעמוד על 4.0% לכל היותר בעוד שנה. בכל הנוגע להחלטת הריבית הקרובה, קיים סיכוי למהלך נוסף של 25 נ"ב, אך נכון לכתיבת שורות אלה ההסתברות לכך לא גבוהה, בפרט כאשר בפד בארה"ב עצרו עם העלאות הריבית, והאינפלציה בחודש מאי הפתיע לטובה (כלפי מטה).

מעבר לזה שאנו לא מכסים את עלויות המחזור בתוך שנה-שנה וחצי, חשוב לציין כי אם הריבית תרד מהר יותר ממה שמעריכים ולרמה של פחות מ-4.0%, יכול להיות שנראה מעבר מחודש לריבית הפריים, ובתרחיש שכזה נתחיל לראות עמלת היוון על מסלול משתנה לא צמודה. בהמשך לדוגמא, מסלול משתנה לא צמודה הסתכם בכ-350 אלף שקלים, בריבית של כ-4.80%. כעת, נניח כי כעבור שנה-שנה וחצי הריבית על מסלול זה תרד בממוצע לרמה של 4.0% (תרחיש הגיוני בסך הכל שהתשואה לפדיון על אג"ח ממשלתית ל-5 שנים תעמוד על 3.0% ובתוספת המרווח נגיע לרמה של 4.0%), אנו עשויים למצוא את עצמנו עם עמלת היוון של כמעט 10 אלף שקלים.

אז האם בכל זאת שווה למחזר את מסלול הפריים למשתנה לא צמודה בבנק אחר? ישנם מקרים שאין ברירה וכנראה שכמה מאות שקלים בחודש עדיפים על כל דבר אחר כדי לשרוד. בראייה קדימה, לפחות להערכתי, אם מדובר ב-300-400 שקלים וניתן לבחון התייעלות בצד אחר של הוצאות (ביטוחים, מעבר למוצרי מזון זולים יותר, עמלות בבנקים ועוד…), לא בהכרח שכדאי לרוץ ולמחזר את מסלול הפריים, בטח לא היום שמסתמן כי עליות הריבית מאחורינו כפי שעולה ממרבית התחזיות. כמו כן, כפי שהבנתם, החישובים והמסקנות במסמך רלוונטיים למי שבכוונתו לפנות ליועץ משכנתאות שמהווה את העלות הגדולה במחזור המשכנתא במקרה שלהלן. במילים אחרות, מי שמתכוון לבצע את המהלך לבדו, הכדאיות למחזור בניסיון למתן את ההחזר החודשי מקבלת משמעות, אך חשוב להבין את עניין עמלות ההיוון במקרה ותהיה כוונה למחזור למסלול הפריים בשלב כזה או אחר.