ארה"ב

השבוע האחרון היה עמוס בנתונים, ביניהם דו"ח התעסוקה שהפתיע מעבר לציפיות, החלטת ריבית ממנה נרמז למשקיעים כי ככל הנראה מדובר בהעלאת הריבית האחרונה, והמשך תוצאות לרבעון הראשון של השנה כולל הדו"ח של ענקית הטכנולוגיה אפל שהפתיע לחיוב, כל אלה תרמו לעליות בסוף השבוע לאחר רצף של ירידות לאורך השבוע. בסיכום שבועי, מדד ה-S&P500 רשם ירידה של 0.80%, מדד הנאסד"ק עלה ב-0.07% ומדד הדאו-ג'ונס ירד ב-1.24%. בשוק אגרות החוב הממשלתיות, התשואה על אג"ח ל-10 שנים נותרה יציבה במהלך השבוע החולף ברמה של 3.44%, התשואה על אג"ח ל-5 שנים ירדה ב-10 נ"ב לרמה של 3.41%, והתשואה לשנתיים ירדה ב-12 נ"ב לרמה של 3.92%.

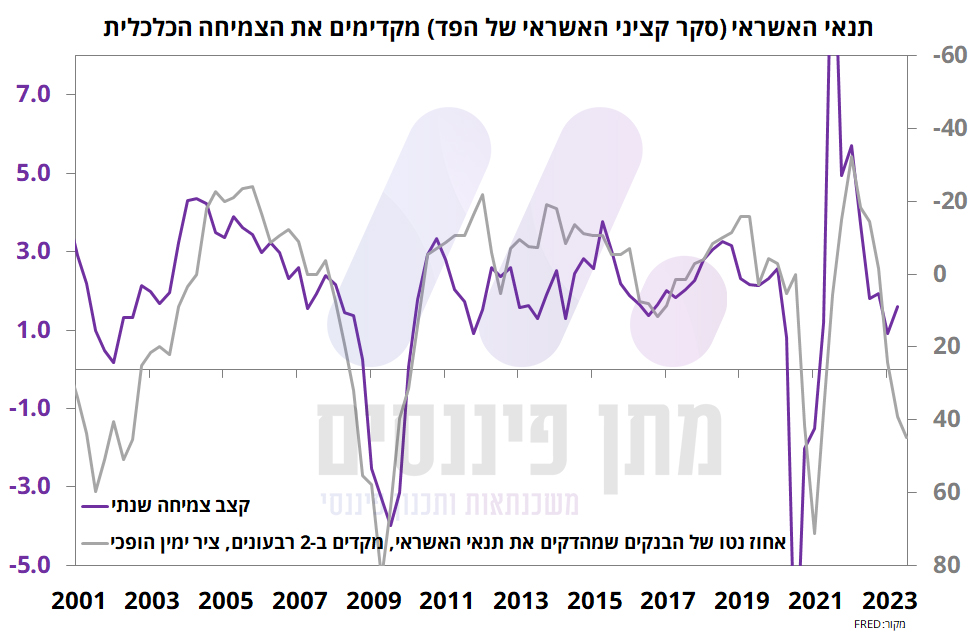

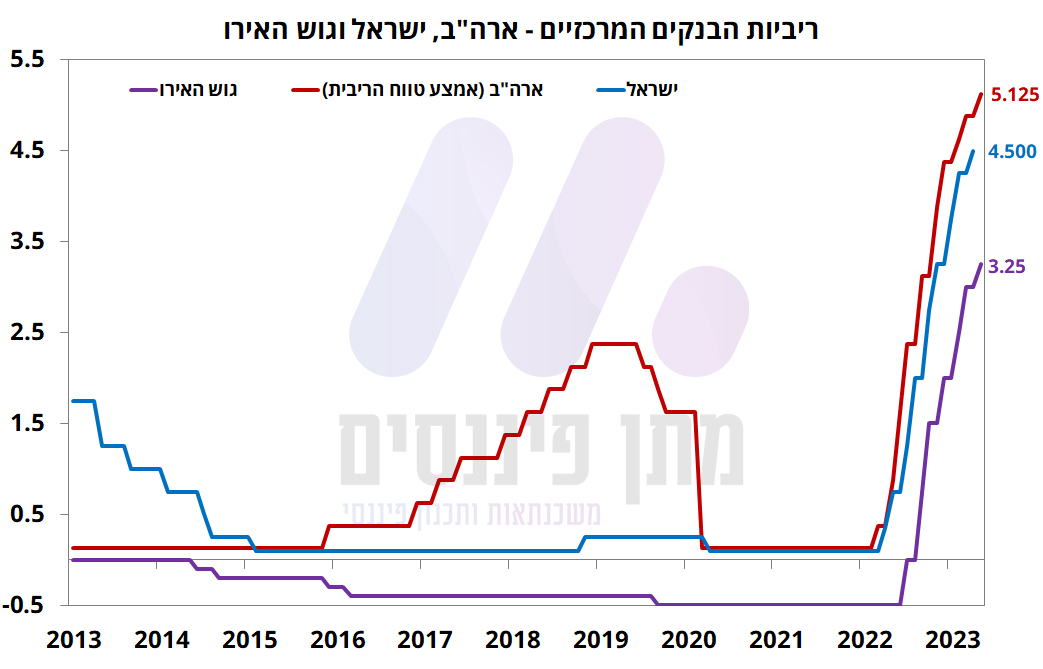

בהתאם לציפיות, הפד העלה את הריבית ב-25 נ"ב לרמה של 5.00%-5.25%, אך הנקודה החשובה ביותר בהודעה והתחושה שקיבלנו במסיבת העיתונאים היא שהגענו ככל הנראה לסוף מחזור העלאות הריבית. בהודעת הריבית הסירו את המשפט שהיה כתוב בהחלטות ריבית הקודמות – "הידוק מסוים נוסף של המדיניות המוניטארית יידרש", מה שרומז על עצירה בריבית. במקום משפט זה, בפד שילבו הכוונה שלמעשה אומרת שאין יותר הכוונה עתידית בדומה למסרים שאנו מקבלים מבנקים מרכזיים אחרים – מעתה, הנתונים הכלכליים יקבעו האם הידוק נוסף של המדיניות יידרש. בפד ציינו כי הם ייקחו בחשבון את האפקט המצטבר של העלאות הריבית והפיגור הרב שלוקח עד שהמדיניות המוניטארית משפיעה על משתנים כלכליים כמו צמיחה, שוק העבודה ואינפלציה. בכל הנוגע למשבר הבנקים האזוריים, בפד מדגישים כי משבר זה ישליך על תנאי האשראי של הבנקים, מה ששקול לראייתם לעוד העלאות ריבית. ב-08/05 צפוי להתפרסם סקר קציני האשראי של הפד, שיאותת על עומק הידוק תנאי האשראי, וכפי שניתן לראות בתרשים המצורף מטה, עוד לפני משבר הבנקים תנאי האשראי החלו לאותת על מיתון במהלך המחצית השנייה של השנה.

בגזרת עונת הדו"חות לרבעון הראשון של השנה – במהלך השבוע החולף ענקית הטכנולוגיה אפל (Apple) דיווחה על הכנסות של כ-94.8 מיליארד דולר, והכתה את התחזית שעמדה על 92.98 מיליארד דולר, כאשר גם בשורת הרווח למניה החברה הכתה את התחזיות המוקדמות. רוב החברות במדד S&P500 (כ-85%) כבר פרסמו תוצאות לרבעון הראשון, כשעל פי הנתונים כ-79% מהחברות הפתיעו לטובה ברווח למניה (ביחס לציפיות) ו-75% הפתיעו בשורת המכירות. כמו כן, סך הרווחים עד כה ברבעון הראשון ירדו במצטבר בכ-2.2%, מה שצפוי לסמן את הרבעון השני ברציפות עם ירידה בשורת הרווח של המדד. במבט קדימה לרבעון השני, כ-44 מהחברות במדד פרסמו תחזית לרווח שלילי בעוד 35 חברות פרסמו תחזית לרווח חיובי. מכפיל הרווח (12 חודשים קדימה) עומד כעת על 17.7, מתחת לממוצע של ה-5 שנים האחרונות (18.6) אך מעל הממוצע של העשור האחרון (17.3). במהלך השבוע הקרוב הפוקוס של עונת הדו"חות יעבור לחברות בינוניות וקטנות.

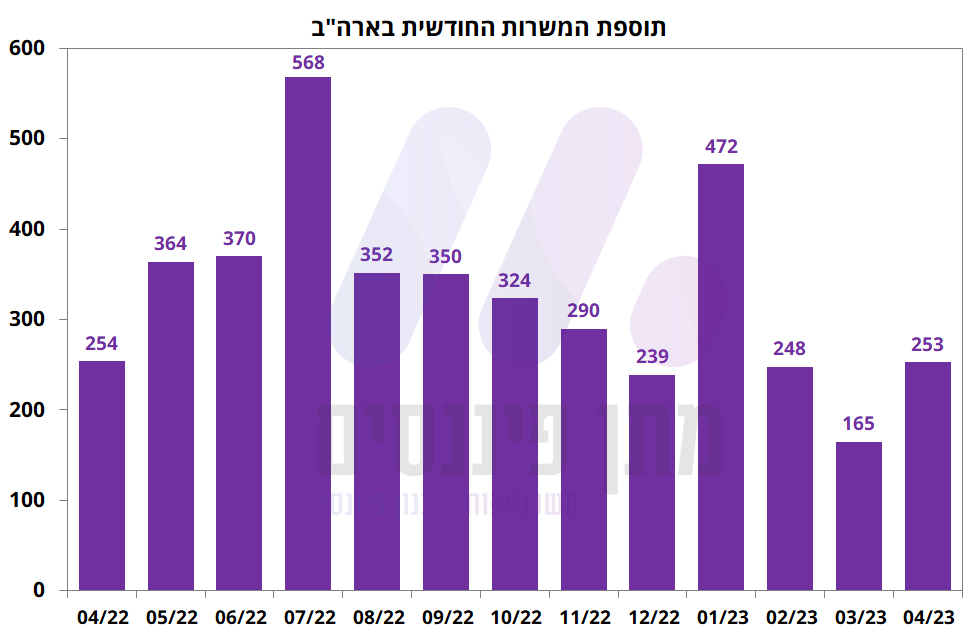

שוק העבודה האמריקאי ממשיך להפתיע עם תוספת משרות של 253 אלף בחודש אפריל (צפי 185 אלף), אך חשוב לציין כי הנתון של חודש מרץ עודכן כלפי מטה מ-236 אלף ל-165 אלף. שיעור האבטלה אמנם ירד מ-3.5% ל-3.4%, אך הנתון הבעייתי יותר מבחינת הפד הוא שכר העבודה שרשם עלייה חודשית של 0.5% (צפי 0.3%), וכתוצאה מכך השלים עלייה שנתית של 4.4% לעומת 4.2% בחודש הקודם.

מדדי מנהלי הרכש בתעשייה ובשירותים (ISM) ממשיכים להצביע על חולשה בפעילות הכלכלית עם פתיחת הרבעון השני. על פי הנתונים, המדד בענפי התעשייה עלה בחודש אפריל מ-46.3 נק' ל-47.1 נק' – רמה הממשיכה לאותת על התכווצות בפעילות התעשייתית, לצד עלייה מחודשת ברכיב המחירים, בין היתר על רקע התאוששות במחיר הנפט לאחר החלטת קבוצת אופ"ק+ לצמצם את היצע הנפט. בענפי השירותים, המדד רשם עלייה קלה מ-51.2 נק' ל-51.9 נק', רמה שמתואמת עם צמיחה מתונה מאוד.

אירופה

הבנק המרכזי באירופה (ה-ECB) העלה את הריבית ב-25 נ"ב לרמה של 3.25% (ריבית פיקדונות), כשבהודעה ממשיכים להתייחס למצב האינפלציוני – "אופק האינפלציה ממשיך להיות מדי לאורך יותר מדי זמן". בכל הנוגע למדיניות קדימה, ב-ECB ממשיכים לנקוט בהכוונה אותה החלו לנקוט בהחלטה הקודמת – המדיניות המוניטארית תיקבע כתלות בנתונים השוטפים.

בינתיים, האינפלציה ממשיכה לתמוך בהעלאות ריבית כאשר בחודש אפריל מדד המחירים לצרכן בגוש האירו עלה ב-0.7% (צפי 0.9%) בהמשך לעלייה של 0.9% בחודש הקודם, ומדד הליבה עלה ב-1.0% (צפי 1.1%). ב-12 חודשים האחרונים, האינפלציה עלתה ב-7.0% לעומת 6.9% בחודש הקודם, ואינפלציית הליבה עלתה ב-5.6% לעומת 5.7% בחודש הקודם. מהנתונים עולה כי קצב הגידול השנתי במחירי השירותים רשם עלייה קלה יחד עם מחירי האנרגיה. מצד שני, מחירי מזון ומוצרים רשמו ירידה.

ישראל

שוק המניות בישראל רשם עליות שערים במהלך השבוע החולף – מדד ת"א 35 עלה ב-1.9%, מדד ת"א 90 עלה ב-6.2% ומדד ת"א 125 עלה ב-2.9%.

יצוא השירותים בישראל עלה בחודש פברואר ב-1.3% בהמשך לעלייה של 1.1% בחודש הקודם, על רקע עלייה של 4.2% ביצוא השירותים של ענפי הייטק. הנתונים עבור ינואר-פברואר מצביעים על צמיחה ביצוא השירותים של ענפי ההייטק במהלך הרבעון הראשון, אך במבט קדימה המגמות ממדד הנאסד"ק ממשיכות לאותת על חולשה צפויה ביצוא השירותים.

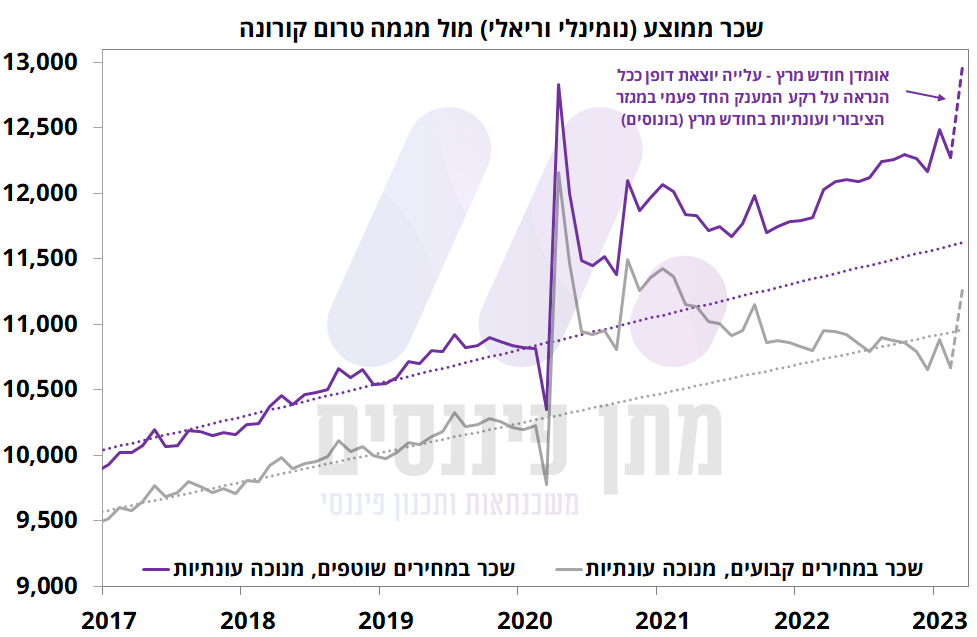

השכר הנומינלי הממוצע בחודש פברואר ירד ב-1.7% ל-12,273 (מנוכה עונתיות), אך הקצב השנתי עלה ב-3.9% בהמשך לעלייה של 5.9% בחודש הקודם. כידוע, קצב האינפלציה בשנה האחרונה גבוה מקצב הגידול בשכר הנומינלי, מה שהוביל לירידה שנתית של 1.2% בשכר הריאלי. על פי האומדן לחודש מרץ, השכר זינק בקצב שנתי של 7.9%, וזאת ככל הנראה על רקע עלייה חדה במגזר הציבורי בעקבות המענק החד פעמי בסך 6,000 שקלים שקיבלו במסגרת הסכם השכר האחרון, ובנוסף עונתיות בחודש מרץ (בונוסים).

בגזרת המחירים, בשבוע האחרון דווח על עליית מחירים במוצרי החלב – מפוקחים ולא מפוקחים, אשר צפויים לתרום לאינפלציה השנתית כ-0.1-0.2 נ"א. עליית המחירים צפויה להשתקף במדד חודש מאי, אך המצבעים לקראת חג השבועות עשויים למתן את העליות בחודש מאי, ולהשתקף במדד יוני. שורה תחתונה, המדדים הקרובים צפויים להמשיך להיות גבוהים ברמה החודשית, כשהסיכונים ממשיכים להיות מוטים כלפי מעלה בעיקר מסעיף המזון והמטבע. עם זאת, השפעות הקצה יתמכו בהמשך ירידת האינפלציה השנתית. בכל הנוגע לריבית, שוק הריביות בישראל (IRS) מתמחר כי הריבית בישראל תעלה עוד פעם אחת בלבד ב-25 נ"ב לרמה של 4.75%. כל עוד לא יהיו הפתעות בגזרה הפוליטית, אנו מעריכים כי הריבית אכן תגיע לרמה זו בשיא המחזור הנוכחי.

נתונים מרכזיים שצפויים להתפרסם במהלך השבוע הקרוב

ארה"ב – מדד המחירים לצרכן לחודש אפריל (CPI), מדד המחירים ליצרן (PPI).

ישראל – סקר הערכת המגמות בעסקים לחודש אפריל, מכירת דירות חדשות בחודש מרץ ודירוג אשראי של S&P.

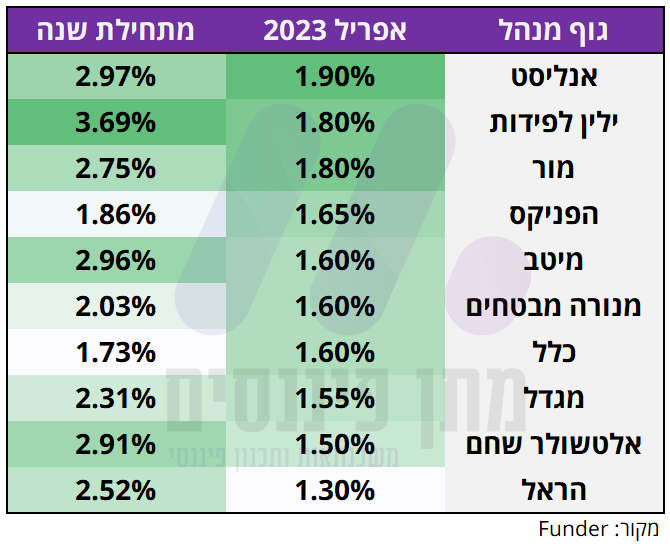

קרנות השתלמות כלליות – צפי ביצועים לאפריל ומתחילת שנה

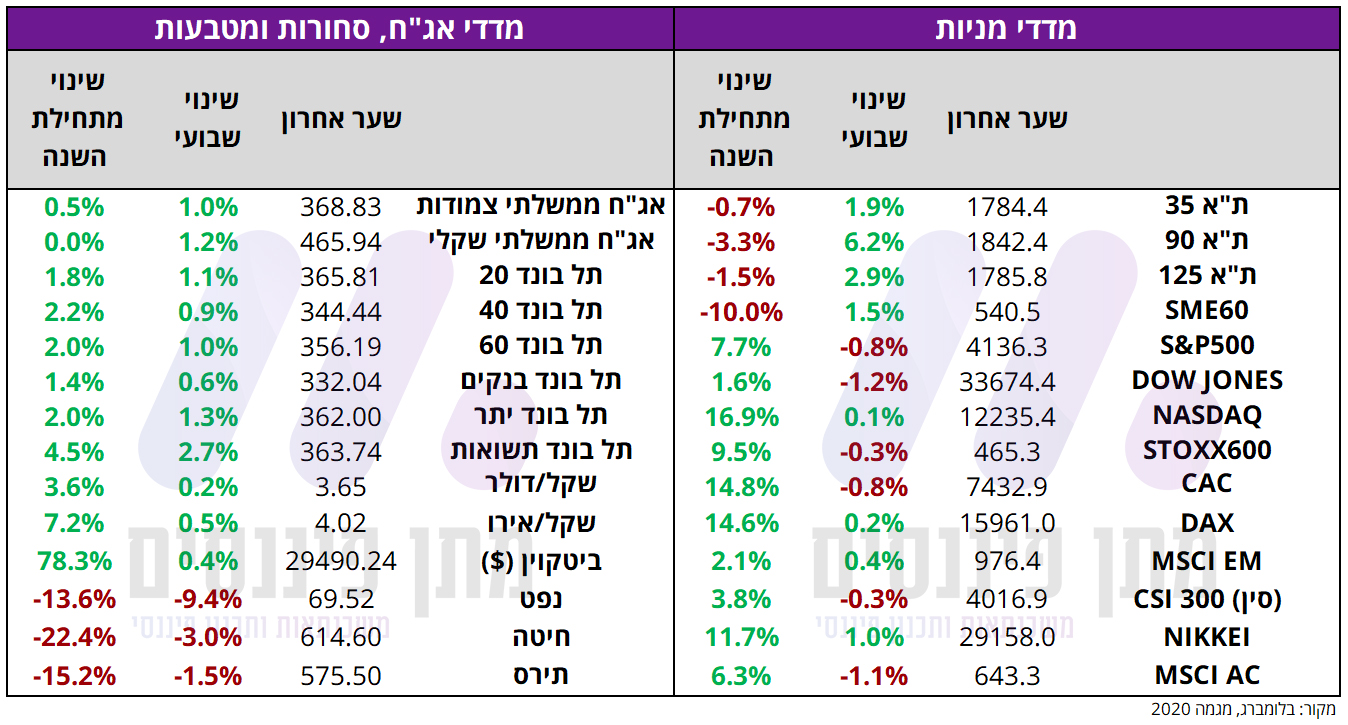

ביצועי מדדים נבחרים במהלך השבוע החולף ומתחילת השנה