היכן עדיף להשקיע – קרן כספית או פיקדון?

עליית הריבית במהלך השנה האחרונה הובילה חלק מהציבור לחזור למוצרי השקעה שנשכחו כמעט לחלוטין בסביבת הריבית האפסית ששררה בעשור האחרון, וביניהם קרן כספית ופיקדון בנקאי. מדובר במוצרים סולידיים שכנראה ישמרו על ערך הכסף שלכם טוב יותר מחשבון העו"ש. לאחרונה נגיד בנק ישראל, פרופ' ירון אמיר, ציין כי "חשוב לי לומר לציבור יש מסלולי השקעה סולידיים – שאינם הפיקדונות בבנקים – למשל השקעה בקרנות כספיות שהן נזילות לחלוטין ואפילו בטוחות יותר, מעניקות היום ריבית גבוה יותר מזו של הפיקדונות."

מה זה קרן כספית?

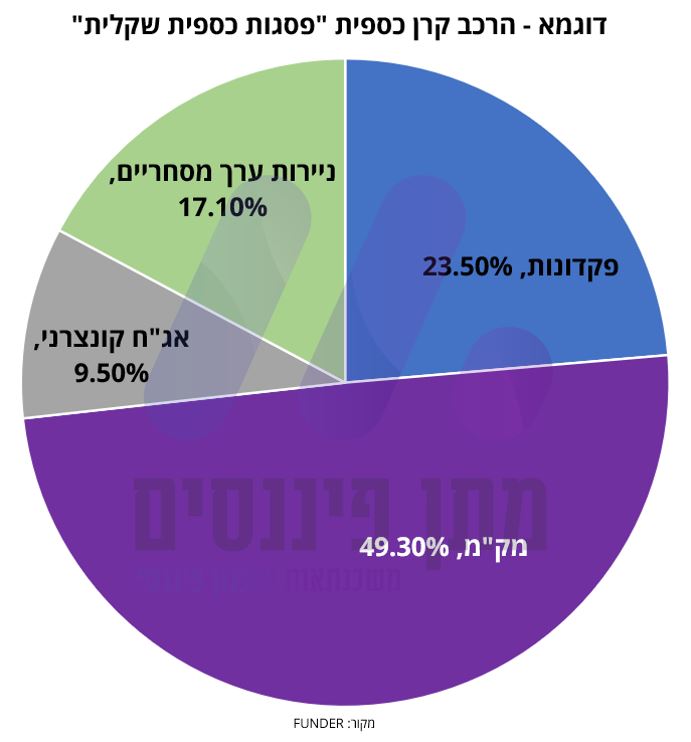

קרן כספית היא קרן נאמנות סולידית, שמטרתה להוות תחליף לפקדונות בנקאיים. נכסי הקרן צריכים להיות מושקעים בנכסים כמו איגרות חוב שנסחרות בבורסה שאינן צמודות למדד ויתרת התקופה עד לפדיונן אינה עולה על שנה אחת, ואם הן קונצרניות, הדירוג המינימלי שלהן אמור לעמוד על AA, בפיקדונות לזמן קצוב ומזומנים עד 50% מהשווי הנכסי הנקי של נכסי הקרן. משך החיים הממוצע של נכסי הקרן לא יעלה על 90 ימים.

מה התשואה של הקרנות הכספיות?

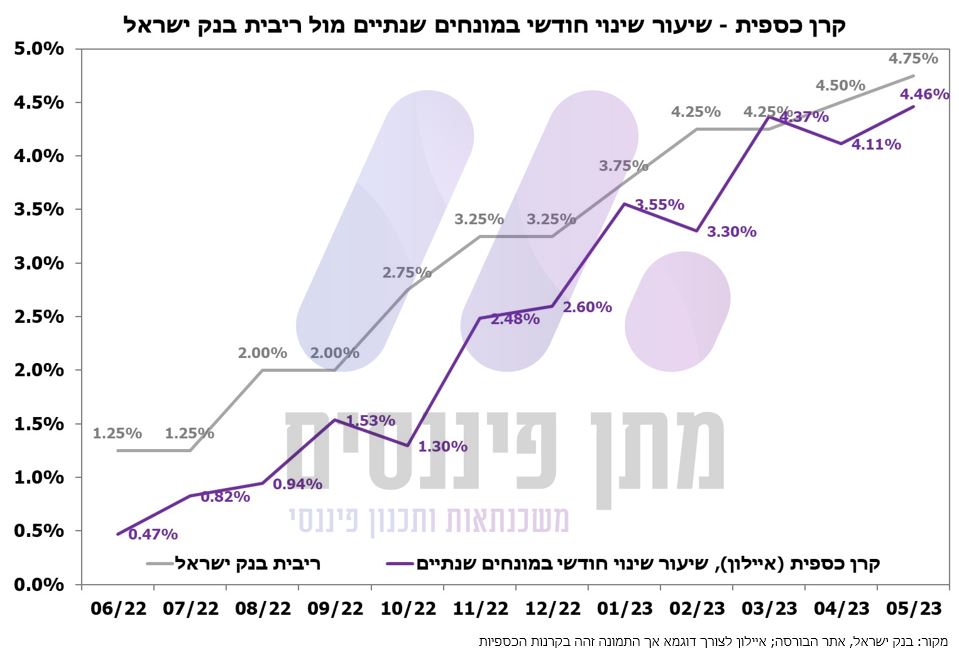

התשואה של הקרנות הכספיות נגזרת מאגרות החוב בהן היא משקיעה, מכיוון שריבית בנק ישראל החלה לעלות השנה לא נכון לבחון את התשואה של הקרן הכספית בשלוש או חמש השנים האחרונות (כולנו גם יודעים מה הייתה הריבית על הפיקדנות בבנק באותה התקופה – בקירוב אפס). התשואה הממוצעת של הקרנות הכספיות מתחילת השנה היא סביב ה-2.5%, אך יש להסתכל על תשואה "תיאורטית שנתית" שמהווה אומדן לתשואה הצפויה במהלך השנה הקרובה בהסתמך על התשואה שהקרן השיגה במהלך החודש החולף, והיא בממוצע סביב ריבית בנק ישראל (4.75%).

איך קונים קרן כספית?

את קרן הנאמנות הכספית ניתן לקנות באמצעות תיק ההשקעות שלכם בבנק או בבית ההשקעות. אפשר לראות השוואה של קרנות כספיות כאן באתר פאנדר – https://www.funder.co.il/kaspit

קרן כספית מול פיקדון בבנק

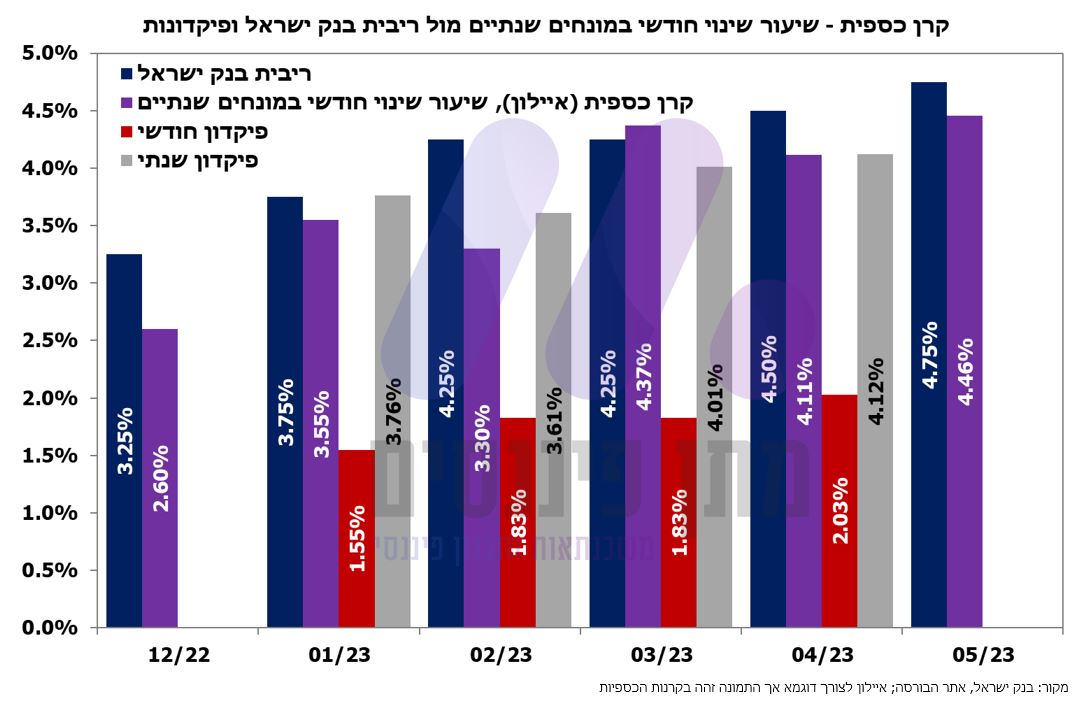

אחרי שהבנו מהי קרן כספית כדאי לבחון אותה מול החיסכון הנפוץ ביותר, הפיקדון בבנק. בחודשים האחרונים בעקבות העלאת הריבית והתערבות בנק ישראל החלו הבנקים להציע ריבית גבוהה יותר על הפיקדונות בבנקים, אך צריך לזכור כי העלאת הריבית הפכה גם את החיסכון בקרן הכספית לאטרקטיבי יותר.

אז היכן כדאי לחסוך בפיקדון בבנק או בקרן כספית אותה נרכוש באותו הבנק?

בקרן כספית הכסף לא נעול

בניגוד לפיקדון בבנק שעל מנת לקבל ריביות גבוהות נצטרך "לנעול" את הכסף לתקופה כלשהי, השקעה בקרן כספית נשארת נזילה יומית. כלומר בכל יום מסחר שנבקש למכור את הקרן ונראה את הסכום בעובר ושב ביום למחרת. למען האמת, אם צריך להשוות "תפוחים לתפוחים" במקרה של קרן כספית ופיקדון, ההשוואה הנכונה היא קרן כספית מול פיקדון נזיל ברמה היומית, ודווקא שם הריבית שתקבלו היא הנמוכה ביותר. כפי שניתן לראות בתרשים מטה, התשואה בקרן כספית עולה משמעותית על פיקדון יומי (או במקרה של התרשים המצורף – פיקדון חודשי). מעבר לכך, ברוב המקרים הפיקדונות נלקחים בריבית "קבועה" – כלומר נחתם חוזה לתקופה מסויימת עם ריבית ידועה מראש, שלא צפויה להשתנות במקרה וריבית בנק ישראל תמשיך לטפס. לעומת זאת, קרן כספית רגישה לשינויים בריבית בנק ישראל (לטוב ולרע, אך בימינו לטוב) ולכן התשואה הולכת וצוברת תאוצה עם עליות הריבית.

בקרן כספית הגודל (של המשקיע) לא קובע

למעשה רכישת יחידות בקרן כספית מאפשרת לכל המשקיעים בקרן לקבל בדיוק את אותם תנאים, כלומר בין אם משקיע בחר להשקיע מיליון ₪ ומשקיע אחר בחר להשקיע רק 1,000 ₪, הם ייהנו מתשואה זהה על ההשקעה. כך המשקיע הקטן נהנה מכל היתרונות של המשקיע הגדול ומהיכולת של מנהל ההשקעות בקרן כספית להתמקח עם הבנקים על ריביות גבוהות.

בקרן כספית יש יתרון מס

בלי להיכנס לחישובים – בקרן כספית המס הוא רק על הרווח הריאלי. כלומר כל עוד יש אינפלציה גבוהה מריבית בנק ישראל (זה המצב כרגע) אז אין תשלום מס על הרווח. זאת בניגוד לפיקדון בבנק שחייב במס של 15% בכל מקרה. כלומר, על כל אגורה שמרוויחים משלמים מס ואין קשר לאינפלציה.

אם הבנק אמר לכם שאתם מקבלים 4.75% לשנה, במידה ונעלתם את הכסף לכל השנה, למעשה תקבלו כ-4.04% (פחות 15% מס). לעומת זאת בסביבה האינפלציונית ששוררת היום בישראל, אם קרן כספית תניב תשואה של כ-4.75% בשנה הקרובה וציפיות האינפלציה יתממשו כך ששנה קדימה האינפלציה תעמוד על 2.5%, התשואה נטו תעמוד על כ-4.2% (ניכוי מס של 25% מהרווח הריאלי שהינו התשואה הכוללת בניכוי אינפלציה). כדאי להכיר שנתון האינפלציה האחרון היה 4.2% בקצב שנתי (נכון ליוני 23), ובמבט שנה קדימה מרבית התחזיות הן סביב ה-2.5%.

שורה תחתונה, אם אתם מחפשים "חניה" לכסף הפרטי לטווח הקצר שלא מיועד להשקעות, קרן כספית היא הפתרון בימינו. חשוב לציין כי במידה ויש בידכם כסף פנוי שמיועד להשקעות, קרן כספית היא לאו דווקא הפתרון עבורכם.