ארה"ב

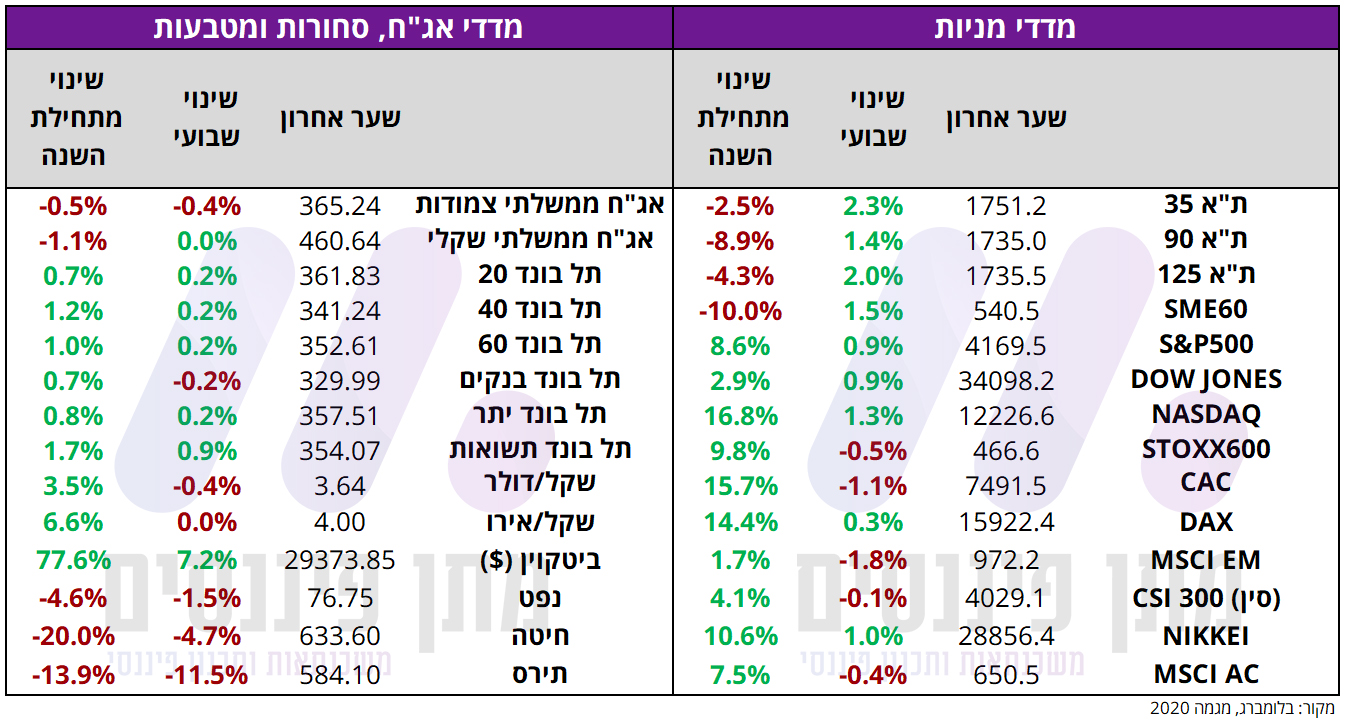

השבוע האחרון בשווקים היה תנודתי יחסית, כשמצד אחד נתוני המאקרו היו חלשים יחסית במקביל לדו"ח מאכזב של First Republic Bank, ומצד שני דו"חות חברות הטכנולוגיה הפתיעו לחיוב. מדד ה-S&P500 עלה במהלך השבוע החולף ב-0.9%, מדד הנאסד"ק עלה ב-1.3% ומדד הדאו-ג'ונס עלה ב-0.9%. בסך הכל, במהלך חודש אפריל מדד ה-S&P500 עלה ב-1.5%, ובמקביל השקל נחלש בכ-0.9%, מה שצפוי להוביל לעלייה של סביב 2.4% בקופות הגמל והפנסיה שעוקבים אחרי מדד זה. בשוק אגרות החוב, התשואה על אג"ח ממשלתית ל-10 שנים ירדה בכ-13 נ"ב לרמה של 3.44%, והתשואה על אג"ח לשנתיים ירדה גם היא בכ-13 נ"ב לרמה של 4.04%.

המשקיעים צפויים להתמקד השבוע בהחלטת הריבית שתתקיים בפד (03/05). על פי הציפיות, הריבית צפויה לעלות 25 נ"ב לרמה של 5.25%-5.00%. יום לאחר מכן (04/05) תתקיים החלטת הריבית של הבנק המרכזי באירופה (ה-ECB), כשהציפיות הן לעלייה של 25 נ"ב לרמה של 3.25%, אך לאור האינפלציה הגבוהה באירופה לא ניתן לפסול עלייה של 50 נ"ב.

סיכום עונת הדו"חות עד כה – 53% מהחברות ב-S&P500 דיווחו על תוצאות ברבעון הראשון. על פי הנתונים, כ-80% מהחברות דיווחו על הפתעה חיובית ברווח למנייה וכ-74% מהחברות דיווחו על הפתעה חיובית בשורת ההכנסות. עד כה, על פי החברות שדיווחו, שורת הרווח של החברות במדד רשמו ירידה של 3.7% במהלך הרבעון הראשון, מה שמסמן בינתיים את הרבעון השני ברציפות עם ירידה בשורת הרווח במדד. במבט לרבעון השני, 28 חברות פרסמו תחזית רווח שלילית ואילו 20 חברות פרסמו תחזיות רווח חיובית. מכפיל הרווח העתידי (ל-12 חודשים קדימה) עומד על כ-18.1, נמוך מהממוצע של ה-5 שנים האחרונות (18.5) אך גבוה מהממוצע של ה-10 שנים האחרונות (17.3).

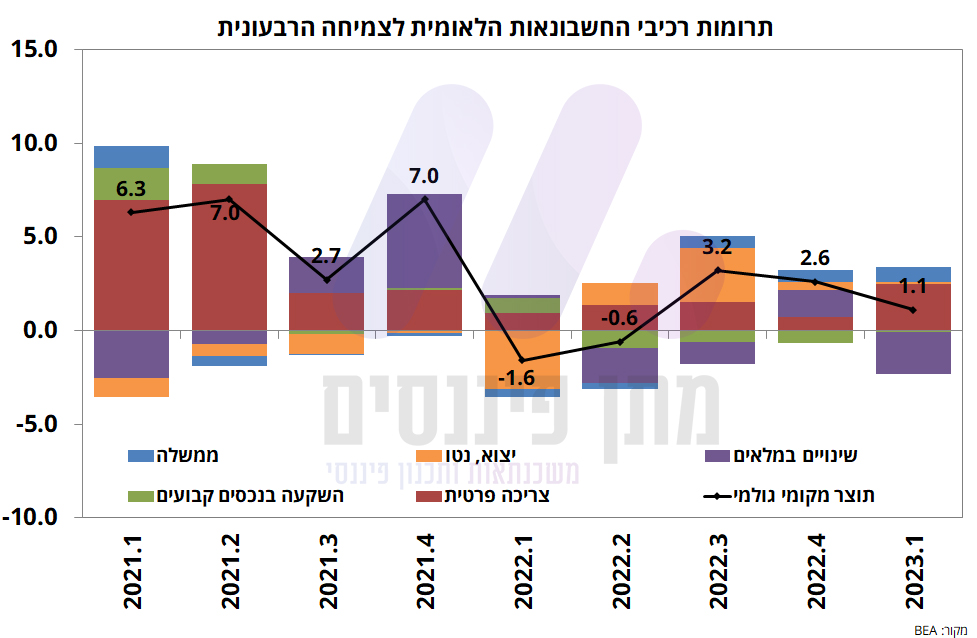

בגזרת המאקרו, הצמיחה בארה"ב ברבעון הראשון אמנם הפתיעה כלפי מטה כאשר התוצר צמח ב-1.1% (צפי 1.9%), וקצב הצמיחה השנתי עלה מ-0.9% ל-1.6%, אך למעשה הנתון היה הרבה יותר טוב מכיוון שהסיפור המרכזי בנתון היה הירידה במלאים אשר גרעו כ-2.3 נ"א מהצמיחה ברבעון הראשון. כמו כן, המכירות לשוק המקומי הפרטי (נתון המשקף את עוצמת הביקוש המקומי) עלו ב-2.9% לעומת 0.0% ברבעון הקודם. הצריכה הפרטית צמחה ב-3.7% לאחר צמיחה של 1.0% ברבעון הקודם, כאשר צריכת מוצרים זינקה ב-6.5% לאחר שנה רצופה של התכווצות, וצריכת השירותים עלתה ב-2.3%. כמו כן, ההשקעה בנכסים קבועים התכווצה ב-0.4%, ובגזרת הסחר חוץ היצוא עלה ב-4.8% וסך היבוא עלה ב-2.9%. במבט קדימה, המדדים המובילים מאותתים על מיתון באופק של החודשים קרובים ולראייתנו, הרבעון הראשון היה רק עצירת ביניים וממש לא משנה את המגמה, אלא רק עיכב במעט את לוחות הזמנים למיתון שיתחיל, להערכתנו, במהלך המחצית השנייה.

עוד בגזרת המאקרו, בסוף השבוע פורסם מדד המחירים לצרכן המועדף על הפד – PCE לחודש מרץ שעלה ב-0.1% (צפי 0.3%) ומדד הליבה עלה ב-0.3% (בהתאם לצפי). קצב האינפלציה השנתי ירד מ-5.1% ל-4.2% והליבה ירד קלות מ-4.7% ל-4.6%.

ישראל

שבוע המסחר הקצר הסתיים בעליות שערים, כאשר מדד ת"א 35 עלה ב-2.3%, ת"א 90 עלה ב-1.4% ות"א 125 עלה ב-2.0%. בשוק אגרות החוב, התשואות לאורך העקום השקלי נותרו די יציבות במהלך השבוע החולף כאשר התשואה ל-10 שנים ירדה ב-1 נ"ב לרמה של 3.925, והתשואה לשנתיים עלתה ב-4 נ"ב לרמה של 4.21%. בעקום הממשלתי הצמוד, התשואה ל-10 שנים עלה ב-10 נ"ב לרמה של 1.22%, התשואה ל-5 שנים עלתה ב-4 נ"ב לרמה של 1.17%, והתשואה לשנתיים עלתה ב-3 נ"ב לרמה של 1.25%.

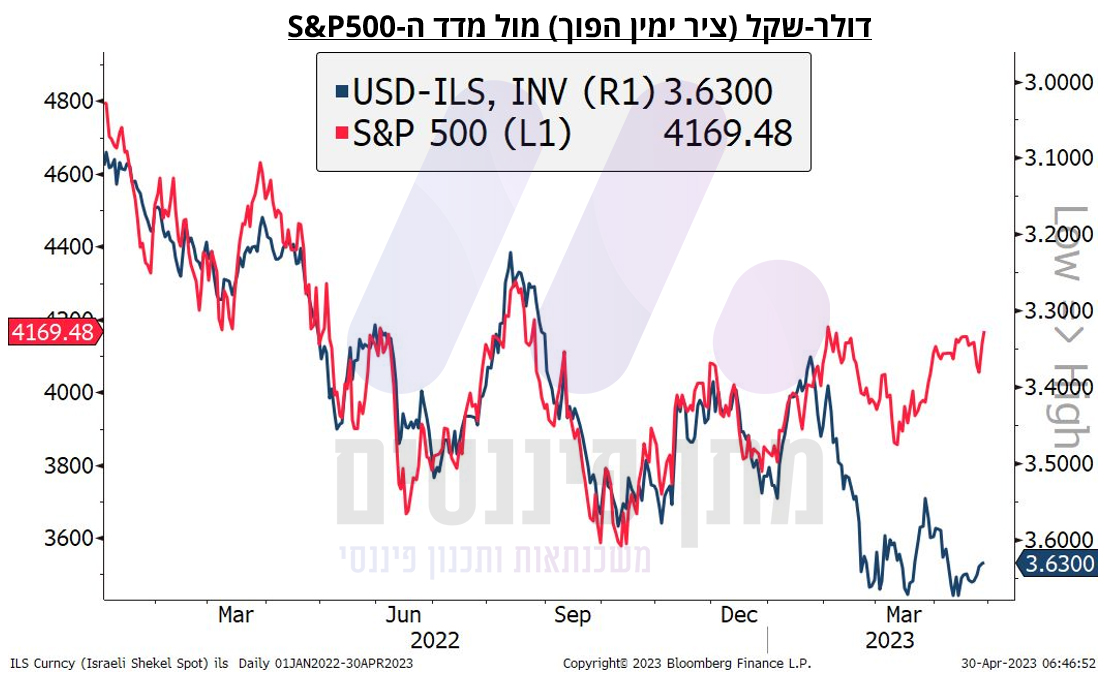

במהלך השבוע החולף השקל התחזק בכ-1.0% מול הדולר ל-3.63 שקלים לדולר, כאשר מגמת הייסוף נמשכה ביום שישי לאחר קביעת השער היציג. כפי שניתן לראות בתרשים מטה, מתחילת השנה המתאם בין השקל לשוק האמריקאי התנתק על רקע אי הוודאות סביב המהפכה המשפטית.

לקראת מדד המחירים לצרכן – על פי משרד האוצר, המס על הדלק יופחת לחודש נוסף כדי למנוע עלייה חדה במחיר הדלק, וזאת למרות הירידה בהכנסות ממיסים. סך ההפחתה תסתכם שוב ב-45 אג' לליטר (עד סוף חודש מאי). בהמשך היום צפוי להתפרסם מחיר הדלק לחודש מאי, שלהערכתנו צפוי לעלות מעט. כמו כן, מחירי מוצרי החלב שבפיקוח מתייקרים בכ-16%, ככל הנראה ב-2 פעימות (9% עם תחילת חודש מאי ו-7% בהמשך).להערכתנו, מדד המחירים לצרכן בחודש אפריל צפוי לעלות ב-0.4%-0.5%.

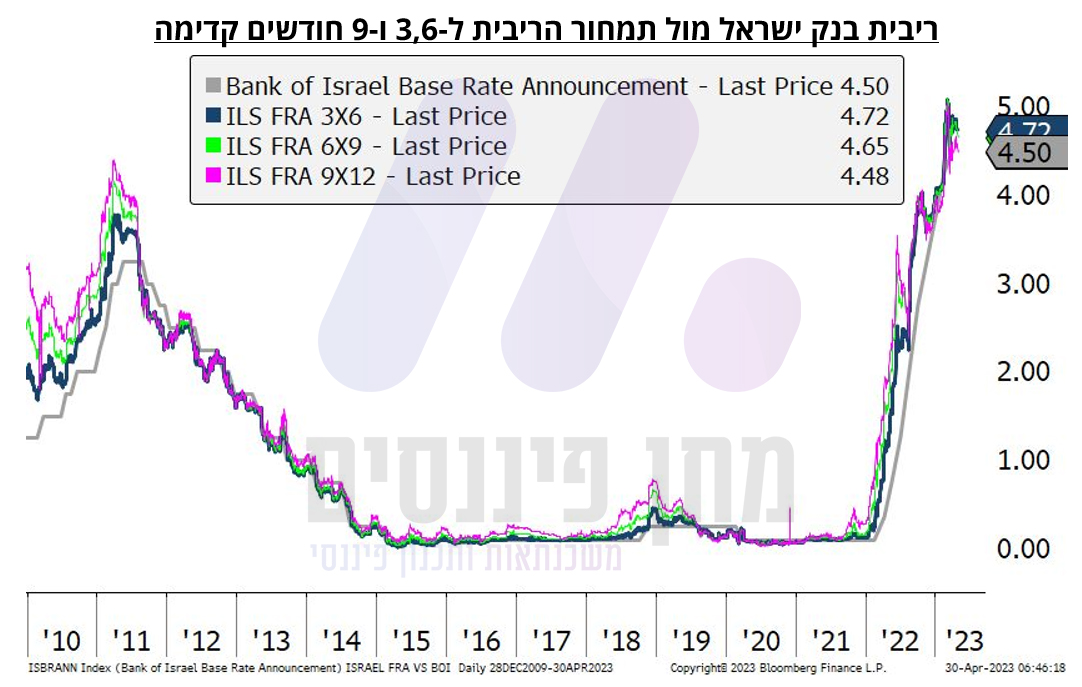

בגזרת המאקרו, נתוני התעסוקה לחודש מרץ מפתיעים לטובה – שיעור האבטלה נותר יציב ברמה של 3.9% (מנוכה עונתיות), עם עלייה בשיעור המועסקים מ-61.4% ל-61.7% (תוספת של כ-25 אלף מועסקים) ועלייה בשיעור ההשתתפות בכוח העבודה מ-63.9% ל-64.1%. החתך המועדף על בנק ישראל – שיעור האבטלה בגילאים 25-64 ירד מ-3.5% ל-3.2%, ובכך עושה את דרכו שוב לשפל שנרשם במהלך קיץ 2022 (סביב 3.0%). בעוד שנתוני התעסוקה היו הפתיעו לחיוב, המשרות הפנויות מאותתים על יריקה בביקוש לעובדים, כאשר בחודש מרץ מספר המשרות הפנויות ירד מ-135 אלף ל-131 אלף, בעיקר על רקע ירידה חדה בביקוש לעובדים בענפי ההייטק ושירותי אירוח ואוכל. שורה תחתונה, שוק העבודה עדיין מצוי בסביבת תעסוקה מלאה, מה שעשוי לתמוך בעליית ריבית נוספת של 25 נ"ב בהחלטה הקרובה שתתקיים ב-22/05, אך עד אז אנו צפויים לקבל את מדד המחירים לצרכן עבור חודש אפריל, ונתוני הצמיחה לרבעון הראשון של השנה. נכון לכתיבת שורות אלה, השווקים בישראל מתמחרים בהסתברות כמעט מלאה עליית ריבית נוספת ואחרונה של 25 נ"ב לרמה של 4.75%.

מדדים נבחרים – ביצועים שבועיים ומתחילת השנה