אינפלציה וריבית ריאלית ?

אחרי שהגדרנו את המושג ריבית – "מחיר הכסף", חשוב להגדיר גם את הריבית הריאלית, אך לפני זה עלינו להבין את המושג אינפלציה.

נתחיל ממדד המחירים לצרכן – איך מחשבים, מה הוא כולל, ומתי מתפרסם

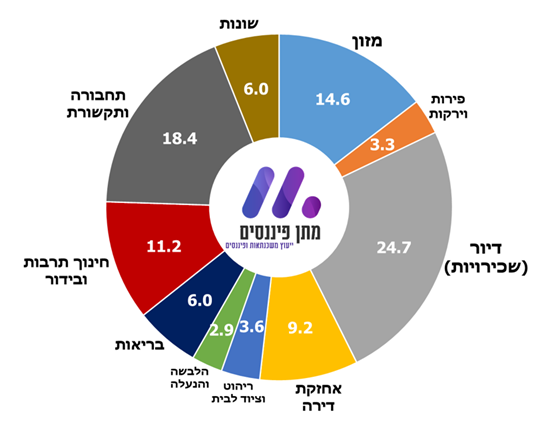

מדד של הלשכה המרכזית לסטטיסטיקה שמודד את אחוז השינוי במשך תקופה של חודש בהוצאה הדרושה לקניית סל קבוע של מצרכים ושירותים. לצורך חישוב המדד הלמ"ס מבצעת באופן שוטף סקרים כדי לקבוע את התצרוכת הממוצעת של משקי הבית, כלומר את הסל המייצג, ובאופן שוטף מודדים את כל מרכיבי המדד ואת השינויים בהם וכך מקבלים את השינוי האבסולוטי במדד החודשי. המדד מתפרסם מדי 15 בחודש בגין החודש שקדם לו.

משקל הסעיפים המרכזיים במדד המחירים לצרכן

מה זה אינפלציה ?

בגדול, כל מה שחווינו במהלך 2022 ועם תחילת 2023 (נכון לכתיבת שורות אלה) זה בדיוק אינפלציה – מצב בו כולם מעלים מחירים, בין אם הסיבה היא שעלות הייצור או מתן השירות התייקרה (חומרי גלם, שכר עבודה), ובין אם כי זה הביקוש גדל (כי זה פשוט באופנה, או כולם רוצים לטוס ואפשר). כאמור, בכל 15 לחודש מתפרסם מדד המחירים לצרכן. לרוב, כלכלנים ומקבלי החלטות נוהגים להסתכל על קצב האינפלציה השנתי, כלומר על המדד האחרון ביחס למדד המקביל אשתקד. במידה וחלה עלייה במדד בשנה האחרונה – מדובר באינפלציה. על כן, ניתן לומר כי האינפלציה היא השינוי השנתי במדד.

מה זה ריבית ריאלית ?

כשדיברנו על הריבית "הרגילה" – מחיר הכסף, היה מדובר בריבית נומינלית – כלומר בערכה הנקוב היא נומינלית, אם מציינים שהריבית היא 3.5% אז היא פשוט 3.5% בלי אותיות קטנות מתחת. לעומת זאת, הריבית "האמיתית" שאנו צוברים/משלמים היא הריבית הריאלית.

את הריבית הריאלית ניתן לחשב על ידי הריבית הנומינלית בניכוי (פחות) שיעור עליית המחירים (אינפלציה). ניתן דוגמא כדי לשפט זאת –

נניח שיש לכם 100 אלף שקלים ואתם מתכננים לרכוש בעוד שנה בדיוק רכב בסכום זה. בינתיים, ניתן "להחנות" את הכסף בפיקדון שיניב ריבית שנתית של 3.5% (נומינלית – אמרו 3.5%, תקבלו 3.5%, נתעלם כרגע ממיסוי על פיקדון של 15% לצורך פשטות). כלומר, כעבור שנה סכום הכסף שנצבר לזכותם הוא 103.5 אלף שקלים (100 אלף שקלים בתוספת ריבית של 3.5%).

כעת, נניח כי במהלך השנה האחרונה מחירי הרכבים בישראל התייקרו ב-8.0% (אגב זה באמת מה שקרה בין נובמבר 21 לנובמבר 22, לפי הלמ"ס), כך שהאינפלציה של הרכב שתכננתם לרכוש הייתה 8.0%, וכעת את אותו רכב בדיוק תוכלו לרכוש עבור כ-108 אלף שקלים.

כלומר, למרות שצברתם ריבית של 3.5% ויש לכם כ-103.5 אלף שקלים, מחיר הרכב התייקר ב-8.0% והתעדכן לכ-108 אלף שקלים, כך שחסרים לכם כ-4.5 אלף שקלים כדי לבצע את הרכישה המיוחלת. הריבית הנומינלית שצברתם (3.5%) בניכוי אינפלציית הרכבים של 8.0% היא הריבית הריאלית, ובמקרה שלהלן, שלילית ברמה של 4.5%.

בעולם ריאלי שמתחשב בכוח הקנייה האמיתי של הכסף שלכם, הפסדתם על הכסף שכן האינפלציה ברכבים שחקה את ערך הכסף שלכם, את כוח הקנייה שלכם, ובסופו של דבר ברמת הנטו, ריאלית, הפסדתם כאמור כ-4.5%.

בשורה התחתונה, המשמעות היא שעליית המחירים שוחקת את ערך הכסף שלנו, כלומר הופכת אותו לחלש יותר.