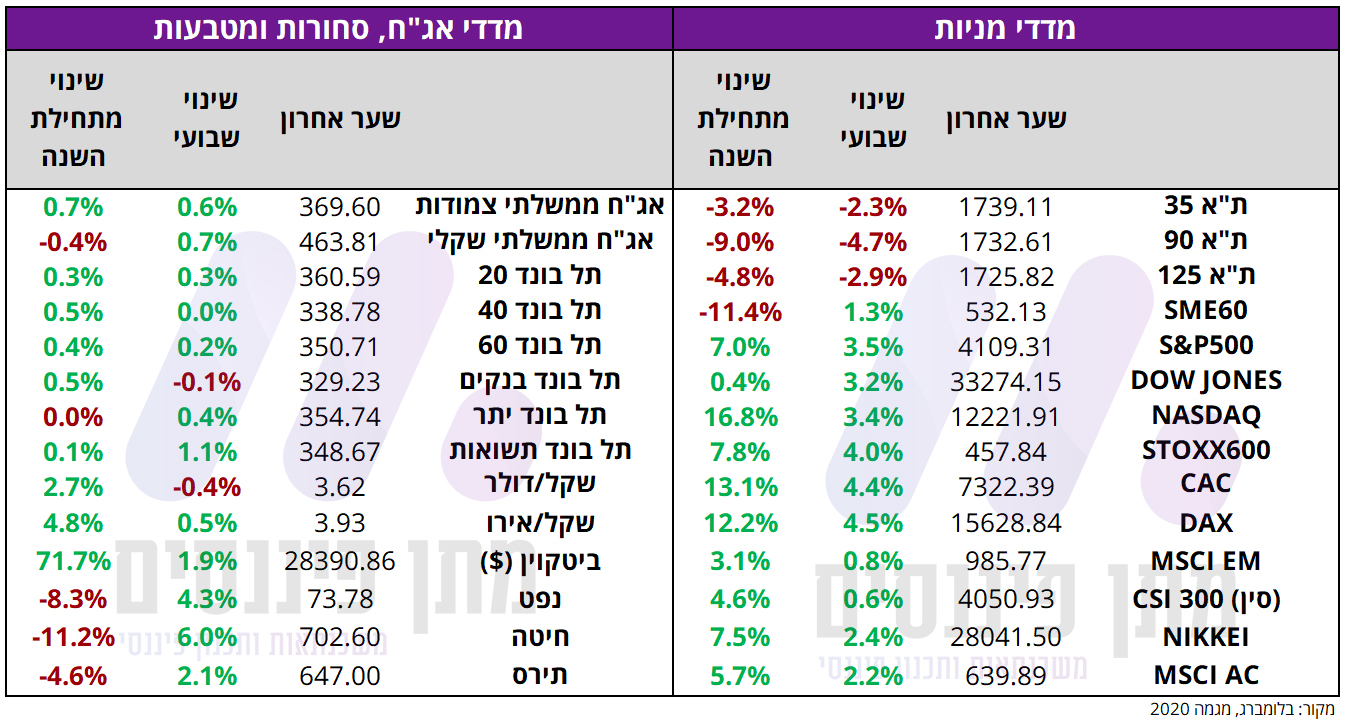

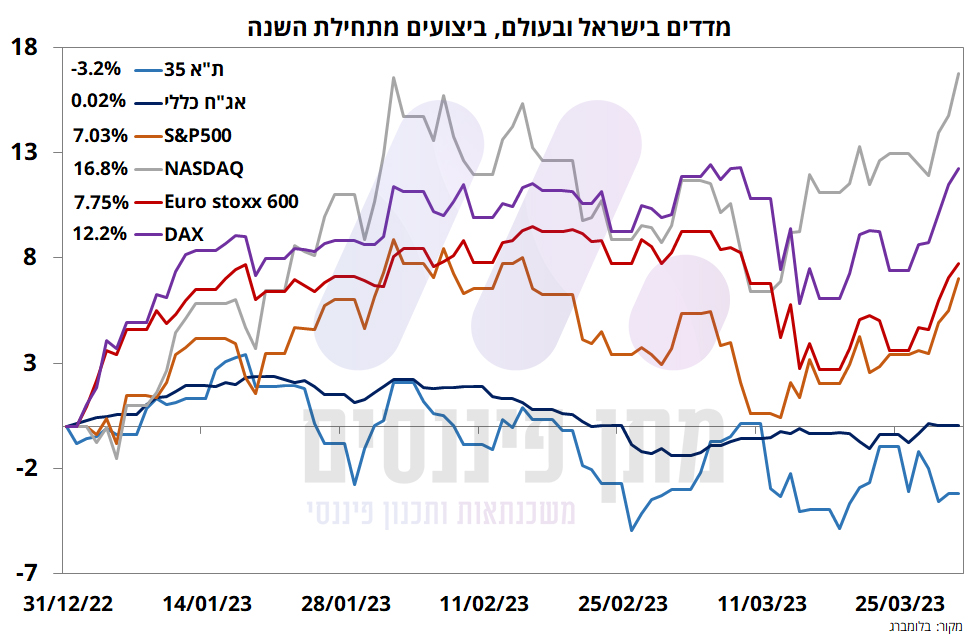

בארה"ב, השבוע האחרון לרבעון הראשון של השנה הסתיים בעליות שערים, כאשר מדד ה-S&P500 עלה ב-3.5%, מדד הנאסד"ק עלה ב-3.4% ומדד הדאו-ג'ונס עלה ב-3.2%. בסיכום הרבעון הראשון, מדד ה-S&P500 עלה ב-7.0%, מדד הדאו-ג'ונס עלה ב-0.4% בלבד, ומדד הנאסד"ק זינק ב-16.8%, העלייה הרבעונית הגדולה ביותר מאז הרבעון האחרון של 2020. מניות הטכנולוגיה שבלטו לחיוב היו NVIDIA שרשמה עלייה של כ-89%, ואחריה מניית מטא שזינקה בכ-75%. בשוק האג"ח הממשלתי, התשואות רשמו עלייה לכל אורך העקום במהלך השבוע החולף – התשואה על אג"ח לשנתיים עלתה ב-30 נ"ב לרמה של 4.06%, והתשואה על אג"ח ל-10 שנים עלתה ב-10 נ"ב לרמה של 3.48%.

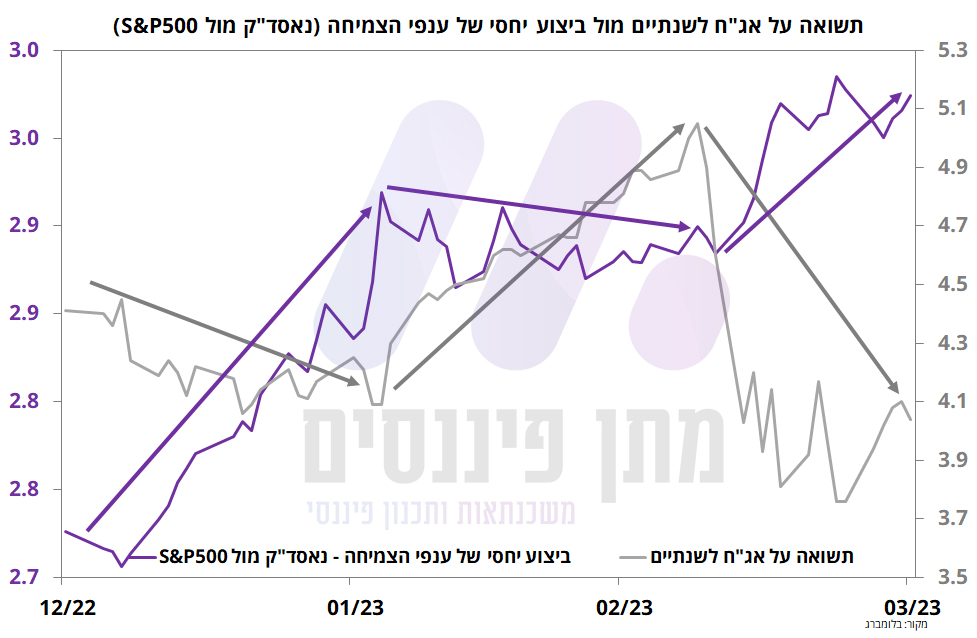

הביצועים החזקים של מניות הטכנולוגיה ממשיכים השנה להיות מונעים בעיקר מכיוון הריבית הגלומה בשווקים. בתחילת השנה ירידה מתונה בריבית הגלומה ביחד עם מזג אוויר טוב שתמך בנתונים הכלכליים והוריד את החששות ממשבר עמוק באירופה הוביל לראלי בשווקים. במהלך חודש פברואר ותחילת מרץ נרשם זינוק בריבית הגלומה עקב נתוני אינפלציה והתבטאויות הפד, מה שהכביד על הביצוע היחסי של הנאסד"ק וענפי הצמיחה. לבסוף, בעקבות המשבר בבנקים, הריבית הגלומה קרסה ונתנה תמיכה למניות הצמיחה (נאסד"ק).

בסוף השבוע פורסם בארה"ב מדד המחירים לרצכן המועדף על הפד – PCE, אשר עלה בחודש פברואר ב-0.3% (בהתאם לצפי) ומדד הליבה עלה ב-0.3% (צפי 0.4%). קצב האינפלציה השנתי ירד מ-5.4% ל-5.0% (צפי 5.1%) והליבה ירדה מ-4.7% ל-4.6% (צפי 4.7%), מה שתמך בשווקים בסוף השבוע. נזכיר כי המדד עליו מסתכלים בפד הוא אינפלציית שירותי הליבה בניכוי סעיף הדיור, וכאן מסתבר כי הקצב השנתי דווקא האיץ מ-4.55% ל-4.63%, כך שהאינפלציה ממשיכה להיות "דביקה".

באירופה, מדד המחירים לצרכן עלה בחודש מרץ ב-0.9% ומדד הליבה ב-1.2%. קצב האינפלציה השנתי האט מ-8.5% ל-6.9% (צפי 7.1%), הרמה הנמוכה ביותר מאז פברואר 2022, אך אינפלציית הליבה האיצה מ-5.6% ל-5.7%.

בעוד שהמדדים בעולם סגרו את הרבעון הראשון של 2023 בעליות שערים, בשוק הישראלי נרשמה ירידה, שהושפעה בין היתר מאי הוודאות לגבי הרפורמה המתוכננת במערכת המשפטית כפי שמשתקף גם בהתנהגות המטבע ותשואות האג"ח בישראל.

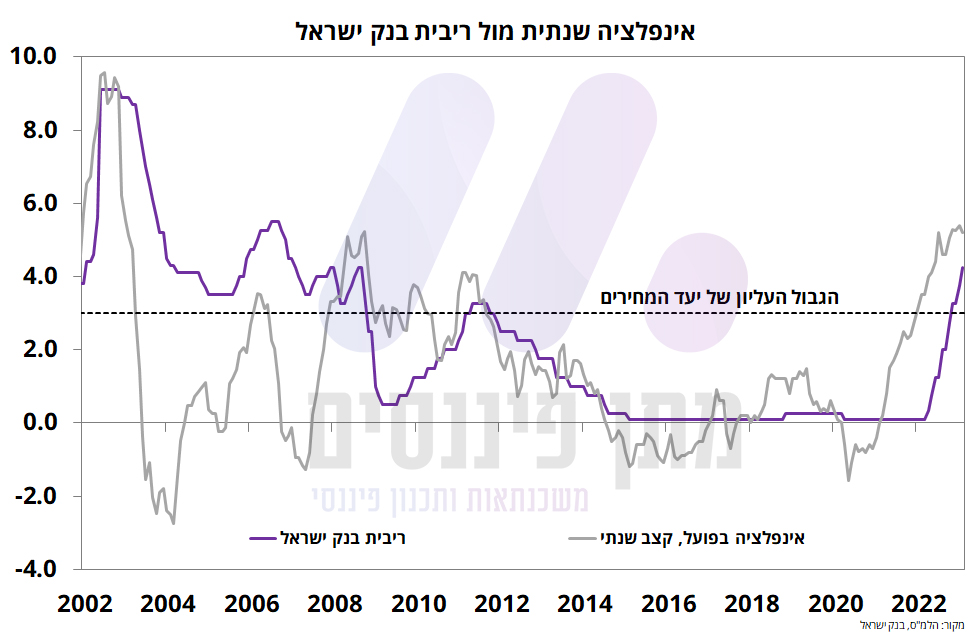

בישראל, מחר (03/04) תתקיים החלטת ריבית של בנק ישראל. הנתונים הכלכליים המקומיים מצדיקים העלאה נוספת מצד בנק ישראל, בפרט שהבנק המרכזי באירופה (ה-ECB) והפד בחרו להעלות את הריבית ובכך מספקים רוח גבית לבנק ישראל. אנו מעריכים כי ריבית בנק ישראל תעלה ב-25 נ"ב (0.25%) לרמה של 4.50%. בהחלטה זו בנק ישראל צפוי לפרסם סט תחזיות כלכליות של חטיבת המחקר.

כאמור, מכלול הנתונים מצדיקים העלאת ריבית – ראשית כל, האינפלציה בישראל ממשיכה להיות גבוהה כאשר שני המדדים האחרונים הפתיעו כלפי מעלה, ואינפלציית השירותים ממשיכה לשהות ברמות שאינן נוחות כלל לבנק ישראל. שנית, שוק העבודה הישראלי ממשיך להיות הדוק מאוד למרות שראינו לאחרונה ירידה במספר המשרות הפנויות ועליה קלה במספר המובטלים במשק. ושלישית, הנתונים השוטפים שפורסמו בתקופה האחרונה ממשיכים לאותת על התרחבות הפעילות הכלכלית במשק (רכישות בכרטיסי אשראי, מדדי פדיון והמדד המשולב).

בנוסף, בימים אלו של עליה באי הוודאות המקומית, השקל שמושפע בדרך כלל כמעט בלעדית מהתנועות בשווקים הגלובליים, החל להיות מושפע מעליה בתפיסת הסיכון של ישראל. פיחות השקל מגביר בצורה ישירה ועקיפה את הלחצים האינפלציוניים בשוק המקומי.

במבט קדימה, אנו מצפים להאטה כלכלית משמעותית בישראל שתגיע משלושה כיוונים – החרפה בהאטה של סקטור ההייטק, קיפאון בשוק הנדל"ן שיוביל לחולשה בהשקעות (דרך השקעות בנייה למגורים) ואפקט ריבית ואינפלציה שיתחיל להשפיע באופן משמעותי יותר על הצרכן.

מגמות אלו בשילוב עם ירידה הדרגתית בסביבת האינפלציה בישראל יובילו להערכתנו את בנק ישראל לסיים את מהלך עליות הריבית ובאותו רגע השוק כבר ירוץ קדימה ויגלם הפחתות ריבית. למעשה, תהליך זה אולי כבר החל שכן שוק הריביות בישראל (IRS/תלבור) מגלמים הפחתת ריבית בישראל בעוד 9 עד 12 חודשים.

ואם כבר הזכרנו את המילה אינפלציה – בעוד כשבועיים צפויים להתפרסם המדדים השונים לחודש מרץ. למרות שמרבית גורמי המאקרו תומכים בהתמתנות האינפלציה במבט שנה קדימה, המדדים הקרובים (מרץ-מאי) צפויים להמשיך להיות גבוהים סביב ה-0.5%, בין היתר מעונתיות חיובית.

תשואות צפויות לחודש מרץ ומתחילת השנה במוצרים הפנסיונים – בקופות הגמל וקרנות ההשתלמות התשואה הממוצעת המוערכת במסלול הכללי לחודש מרץ עומדת על כ-0.2%, עם טווח של בין עלייה של 0.6% ועד ירידה של 0.1%. במסלול המנייתי התשואה הצפויה הממוצעת עומדת על כ-0.3% עם טווח של בין 0.7% לאי שינוי (0.0%). בפנסיות, על פי הערכות, מסלול פנסיה לבני 50 ומטה צפוי לעלות בכ-0.2%, מסלול בני 50-60 צפוי לעלות בכ-0.3% ואילו מסלול לבני 60+ צפוי לעלות בכ-0.4%. בסיכום הרבעון הראשון, המסלול הכללי צפוי להציג תשואה ממוצעת חיובית של כ-0.9% (עם טווח של 1.5%-0.3%) ואילו המסלול המנייתי צפוי להציג תשואה ממוצעת חיובית של כ-1.8% (עם טווח של 3.0%-0.5%). העליות במוצרים השונים נתמכו מהעליות שנרשמו במדדים בחו"ל ומעליות בשוק אגרות החוב הישראלי. לעומת זאת, מדדי המניות הישראלים קיזזו חלק מהעלייה הצפויה. חשוב לציין כי נתונים חודשיים/רבעוניים במוצרים ארוכי טווח לא צפויים להשפיע על החלטות כאלה ואחרות מכיוון שמדובר בהשקעות לטווח ארוך מאוד. כל עוד אתם משקיעים – מצבכם נפלא, תנו לזמן לעשות את שלו.

חג פסח שמח לכולם,

מתן.

ביצועי מדדים נבחרים במהלך השבוע החולף ומתחילת השנה