מה קרה בשווקים במהלך השבוע האחרון?

במצב עסקים רגיל סקירה זו הייתה מתרכזת בעיקר בדו"ח התעסוקה ובמסרים של פאוול בכל הנוגע לריבית, אך בסוף השבוע נפל דבר כאשר הבנק האזורי SVB (סיליקון וואלי בנק) קרס בפרק זמן של שעות בודדות, הקריסה הבנקאית הגדולה מאז שנת 2008. הבנק נקלע לקשיי נזילות, מה שהוביל חברות רבות שמנהלות כספים בבנק למשוך מיליונים ביום חמישי, וכאשר חדשות אלו יצאו החוצה, החלה ריצה על הבנק (Bank Run) שהובילה לקריסתו המיידית. בנק זה קשור באופן הדוק לתעשיית ההייטק בארה"ב ובישראל, ולכן אנו צפויים לראות השלכות על סקטור ההייטק. בתרחיש הסביר (בשלב זה לפחות), יכול מאוד להיות שלעשרות/מאות חברות הייטק עשויה להתפתח בעיית נזילות בימים הקרובים, מה שיכביד על האפשרות שלהם להמשיך לפעול בסביבה שהייתה קשה עוד קודם לכן לאור החולשה בענף שסובל מהמדיניות המוניטארית המהדקת. סביר להניח כי בימים הקרובים נשמע עוד ועוד קולות לחילוץ הבנק על מנת לעזור ללקוחות הבנק.

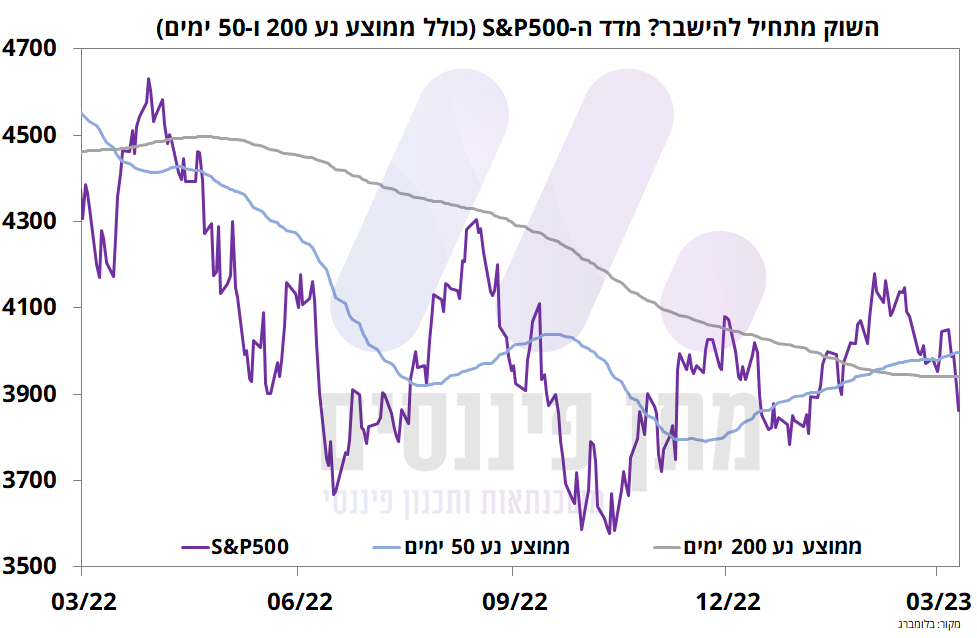

השווקים ירדו בחדות בתגובה לקריסתו של הבנק, במיוחד סקטור הפיננסים שסיים את השבוע בירידה של 8.5%. כמו כן, תשואות האג"ח רשמו ירידה חדה לכל אורך העקום, בעוד שעד לפני המאורע שוק האג"ח תמחר ריבית בשיא המחזור הנוכחי של כמעט 5.7% ועליית ריבית של 50 נ"ב בהחלטה הקרובה שתתקיים בשבוע הבא, אך כעת תמחור הריבית בשיא המחזור הנוכחי עומדת על 5.3% והשווקים מתמחרים עלייה של 50 נ"ב בהסתברות של כ-30% בלבד. עם זאת, עקב האירועים, כלל לא ברור מה יהיה בהחלטת הריבית הקרובה של הפד ונצטרך לעקוב אחר ההתפתחויות במהלך הימים הקרובים. לנתוני האינפלציה שצפויים להתפרסם השבוע ולדו"ח התעסוקה שפורסם בשישי יש כרגע תפקיד מאוד משני בקבלת ההחלטה בכל הנוגע לריבית מכיוון שיש לדאוג קודם כל ליציבות הפיננסית.

בישראל, סוכנות הדירוג הבינלאומית מוד'יס פרסמה עדכון חריג בו היא סוקרת את ההצעות לשינויים במערכת המשפט שיוזמת הממשלה, תוך שהיא מזהירה כי אם שינויים אלה יתקבלו במלואם הן יחלישו את כוחה של מערכת המשפט, ולכך יהיו השלכות שליליות על דירוג האשראי של ישראל. במוד'יס לא מצפים לשינויים משמעותיים על הכלכלה בטווח הקצר, אך בטווח הארוך יותר הן עלולות לגרום לפגיעה בהשקעות במגזר הייטק שקריטי לכלכלה הישראלית, מה שעשוי להשפיע על אופק הדירוג, או כבר אל הדירוג עצמו.

עוד בישראל, ביום רביעי צפוי להתפרסם מדד המחירים לצרכן לחודש פברואר, ובמקביל צפוי להתפרסם מדד תשומות הבנייה לחודש פברואר ומחירי הדירות עבור עסקאות שבוצעו בחודשים דצמבר 22-ינואר 23. אנו מעריכים כי הנתונים שיכריעו אם בנק ישראל יפעל למהלך נוסף של 50 נ"ב או 25 נ"ב בהחלטת הריבית הקרובה שתתקיים ב-3 באפריל הם נתוני האינפלציה לחודש פברואר והחלטת הריבית של הפד שתתקיים בשבוע הבא. בגזרת המשכנתאות אנו צפויים לקבל ביום שני את הריביות הממוצעות והיקף המשכנתאות עבור חודש פברואר.

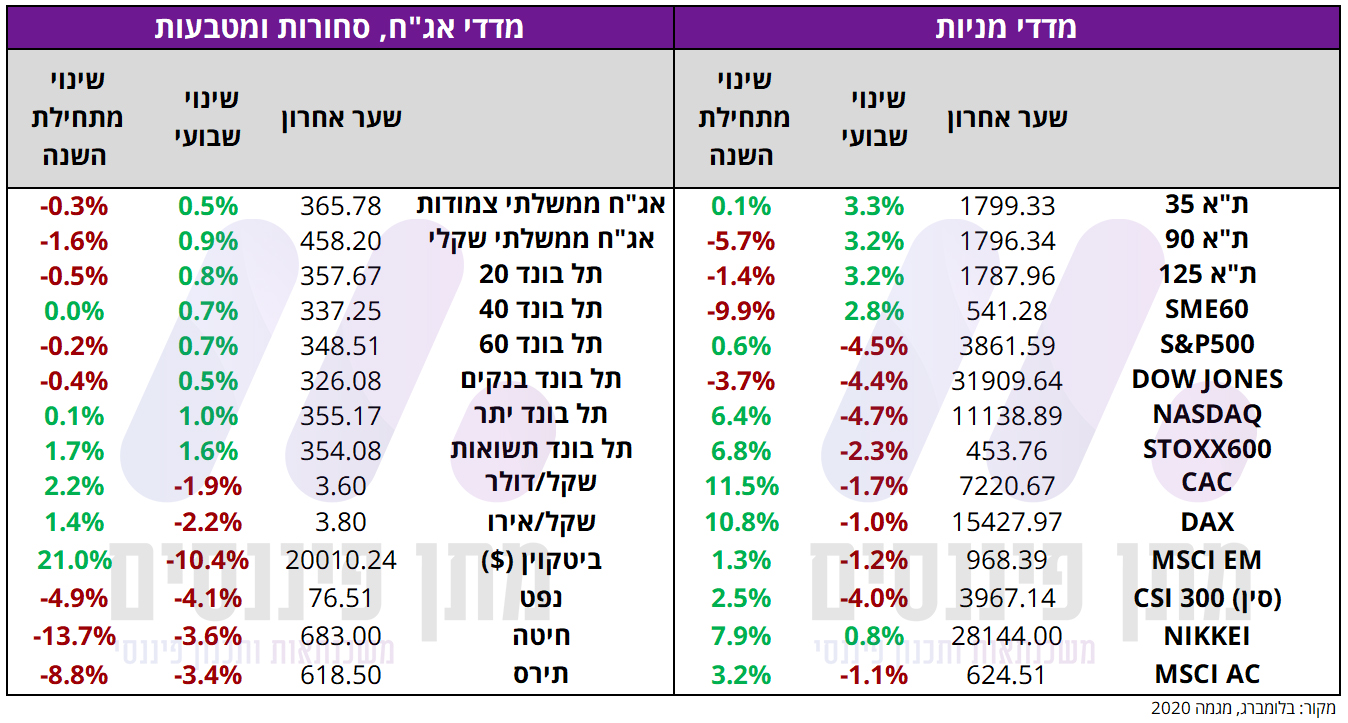

ביצועים במהלך השבוע החולף ומתחילת השנה של מדדי מניות נבחרים, מדדי אג"ח בישראל, סחורות ומטבע

אירועים ונתונים מרכזיים מהשבוע החולף

ארה"ב

פאוול נאם בעדותו החצי שנתית בסנאט, וציין כי העלאות הריבית יימשכו וכי הריבית בשיא המחזור הנוכחי צפויה להיות גבוהה יותר ממה שהם העריכו קודם לאור הנתונים על הפעילות הכלכלית והאינפלציה. תשואות האג"ח רשמו עלייה בתגובה לנאום, בפרט בחלק הקצר, אך כאמור קריסת הבנק האזורי SVB שינתה את כל התמונה בסוף השבוע.

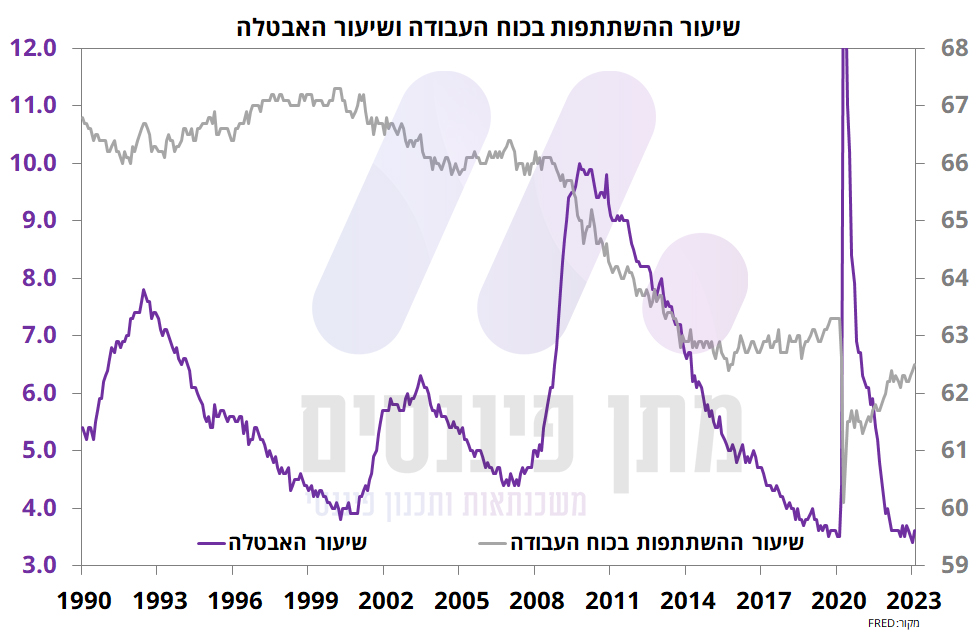

על פי דו"ח התעסוקה, תוספת המשרות בחודש פברואר עמדה על 311 אלף בעוד הצפי היה ל-225 אלף. על פי הנתונים, שיעור האבטלה עלה מ-3.4% ל-3.6% (צפי 3.4%), כשבמקביל שיעור ההשתתפות עלה מ-62.4% ל-62.5%, מה שתרם חלקית לעלייה באבטלה. בכל הנוגע לשכר, השכר הממוצע לשעת עבודה עלה ב-0.2% (צפי 0.3%) והשלים עלייה שנתית של 4.6% לעומת 4.4% בחודש הקודם.

ישראל

נתוני יתרות המט"ח לחודש פברואר מגלים כי בנק ישראל לא התערב בשוק המט"ח. על פי הנתונים, בחודש פברואר יתרות המט"ח הסתכמו ב-196,272 מיליוני דולרים, ירידה של 4,713 מיליוני דולרים בהשוואה לחודש הקודם, המהווים כ-37.5% מהתמ"ג. הירידה ביתרות המט"ח בפברואר מוסברת ברובה על ידי שערוך יתרות מט"ח בסך של כ-3,836 מיליוני דולרים. למי ששאל את עצמו מה זה "שערוך", נציין תחילה כי יתרות המט"ח של בנק ישראל מורכבות ממספר מטבעות – הדולר האמריקאי, יורו, פאונד, ובשנה האחרונה צירפו את היואן הסיני, הין היפני, דולר קנדי ודולר אוסטרלי. כעת, אם נניח כי הפאונד נחלש מול הדולר, הריי שאותה כמות פאונדים שבנק ישראל מחזיק שווים כעת פחות דולרים, וכל עוד יתרות המט"ח נמדדות בדולרים, הריי שנרשמת ירידה ביתרות המט"ח. אנו מעריכים כי המשתנה המרכזי שימשיך להניע את השקל הוא השווקים הגלובליים, ובפרט מדדי המניות האמריקאיים. עם זאת, ככל שהסיכון הפוליטי ילווה אותנו, הדבר ישתקף בפרמיית סיכון מוגברת שתבוא לידי ביטוי גם בשוק המט"ח.

במהלך השבוע האחרון פורסם פרוטוקול החלטת הריבית של בנק ישראל (שהתקיימה ב-20/02/23), ממנה עולה כי ארבעה חברי וועדה תמכו בהעלאת ריבית של 50 נ"ב על רקע התמדת האינפלציה והפיחות המתמשך בחודשים האחרונים, בעוד חבר וועדה אחד תמך ב-25 נ"ב. בפרוטוקול ציינו כי "ניתוח של סעיפי מדד המחירים לצרכן מצביע על כך שעליות המחירים נרשמו במנעד רחב של סעיפי המדד, ועל כך שחלק ניכר מהן נובע מגורמי ביקוש מקומיים". הוועדה דנה בנתוני הפעילות במשק – צמיחה כלכלית, שוק העבודה (שיעור האבטלה ושיעור המשרות הפנויות) ושוק הדיור. בינתיים, נזכיר כי הנתונים השוטפים שפורסמו מאז החלטת הריבית האחרונה ממשיכים לאותת על המשך התרחבות בפעילות הכלכלית לצד שוק עבודה הדוק (מדד משולב, הוצאות בכרטיסי אשראי, סקר כוח אדם, סקר מגמות בעסקים).